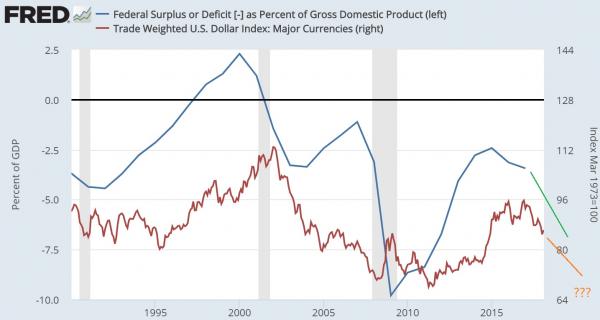

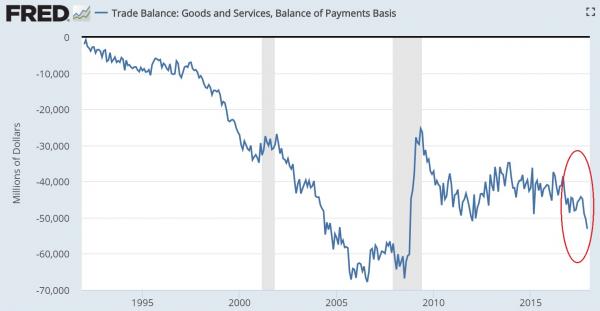

美元在2017年开始下跌(见图一),美元指数DXY从峰值114跌至今日88.4,已经下跌约15%。美元大幅贬值出乎很多人意料之外。美联储在2017年升息三次,并预计2018年仍升息三次。市场也普遍预期美联储今年升息三次,更有预言升息四次(比如高盛)。在金融海啸后数年的零利率加量化宽松,和2015年及2016年十分迟缓的升息之后,2017年升息三次无疑是空前的。同时欧洲仍在量化宽松进行时,如何结束尚未计划。日本更是持续货币宽松政策,闭口不谈何时结束。在这种格局下,按常理,美元利率应该更有吸引力,美元理当升值,而非贬值。 美元为什么贬值了?市场有多种解释,罗列如下。 1) 全球出现同步经济复苏,相对美国,欧洲和日本经济复苏远远超出预期,鉴于此,欧洲和日本利率正常化会比以前预期提前,因此美元相对缩水。 这一解释似乎有些道理,因为欧洲和日本的经济复苏的确意外强劲。但作为前后对比参照的原始利率正常化预期究竟是什么?如果用德国和美国十年期国债利差做参照,美债高出2.14%,2016年后并未缩小。可见这一解释缺乏根据。 2) 美国财政赤字预期显著扩大。2017年的税改本来希望渺茫,但最终意外落地。这一税改将在未来十年内增加1.5万亿美元左右的财政赤字。同时最近国会通过的财政预算和白宫公布的2019年财政报告都加剧了财政赤字规模。华盛顿尽管由共和党全面把持,但财政保守主义却烟消云散。按白宫的预算,2019年财政赤字将突破一万亿美元。未来财政赤字与GDP的比值将很快突破5%,这是历史上罕见的,尤其是在和平时期,而且在经济健康增长时期。鉴于此,美元贬值理所当然。历史数据非常支持这一解释。图二可见,财政赤字和美元的确有很好的相关性。 货币汇率是个多因素决定的复杂过程,除了上述解释外,美元还有更多不利因素: 1) 美国贸易逆差持续扩大,尽管贸易逆差是特朗普竞选的重要议题,但本届政府执政下,贸易逆差不但未见好转,反而加剧(见图三)。尤其值得指出的是,2005-2006年间财政赤字出现好转,但美元并未升值,重要原因是贸易逆差空前严重(见图三)。 2) 伴随美联储利率正常化节奏加速,利率曲线日益平坦。5年期和30年期的利率差仅有0.5%。由于短期利率大幅上升,尽管美债中长期利率仍远高于欧洲和日本,但海外投资者对冲货币汇率风险的成本显著上升,因为这一成本受短期利率驱动。因此对海外投资者来说,美债日益丧失吸引力。海外对美元资产需求变小,自然对美元不利。 综合上述分析,如果财政赤字预期和贸易逆差不出现好转迹象,美元仍可能继续疲软,或将跌跌不休。这一趋势如果持续,很可能动摇美元的金融避风港地位。 值得一提的是,市场曾经疯传美国税改将推动美元上升这一理论,认为美企海外资金回流美国将推动美元上涨。笔者在2016年12月对此观点提出异议,见《美国企业回流资金能否让美元再涨?》 。时至今日,美企资金回流推高美元的预言无疑彻底落空。

图一 美元指数DXY五年间变化

图二 美元指数和联邦财政赤字对比 蓝线:美元指数(贸易加权),右坐标 红线:联邦财政赤字(在GDP占比) ,左坐标

图三 美国贸易逆差(单位:百万美元)

作者:藿香子 (twitter:@wjbf2016) 时间:2018年2月19日 (版权所有,欢迎转载,请注明出处)

|