特朗普胜选引发美债利率暴涨,十年期美债收益率一度逼近2.6%,之后在2.45%上下波动(见图一)。美联储也于去年12月升息0.25%,并转调鹰派。美债利率今年还有多少上升空间? 首先,尽管美债利率大幅上扬,仍未突破2.6%,因此利率仍停留在几十年的下行通道(见《利率市场何去何从?》)。债王 Jeff Gundlach 认为债卷牛市的转折点是3.0%,如果按此标准,美债牛市逆转还有很大距离。 尽管美联储预期2017年升息三次,但最新非农就业数据显示工资上升速度迟缓(见《美国1月非农就业意外惊喜,但工资收入基本无增长》),因此美联储没有升息紧迫性。同时由于美元强势,笔者预料美联储今年升息三次的可能性不大。 同时据华尔街日报报道,美联储的债卷资产虽然没有减持,但平均久期却持续缩小,从2013年的7.5年缩小到6年。也就是说美联储持有债卷中长期债卷越来越少,短期债卷越来越多。这实际上是隐形货币紧缩,对中长期利率有上行压力。 尽管美国进入货币紧缩政策周期,但全球央行仍在大量回购债卷。图二可见债卷回购数量仍在每月0.2万亿美元左右。如此规模的债卷回购无疑对美债利率有拉低作用。 当然目前最大的不确定性是特朗普政策走向。如果特朗普税改显著扩大财政赤字,利率市场不会无动于衷。图三显示里根和克林顿在推行减税政策初期引发的利率市场震荡。图中可见十年期收益率在两次减税尝试中均短期上涨约2%。里根最终减税成功,十年期美债收益率在短期回落后继续大幅上升,创历史记录。克林顿受利率震荡狙击,削减减税力度,美债收益率最后回落。美元在两次震荡中均持续走强。比照历史,如果特朗普减税政策大幅扩大财政赤字,美债利率预料也有类似反映,当然涨幅很难重复2%,但1%涨幅还是很可能的。 如果十年期收益率上涨1%,接近3.5%,资本市场将受重大冲击,股市债市恐遭重创,或引发经济萧条,美联储不得不再度开启货币宽松周期。 综上,特朗普税改可能是利率市场黑天鹅。

图一 十年期美债收益率

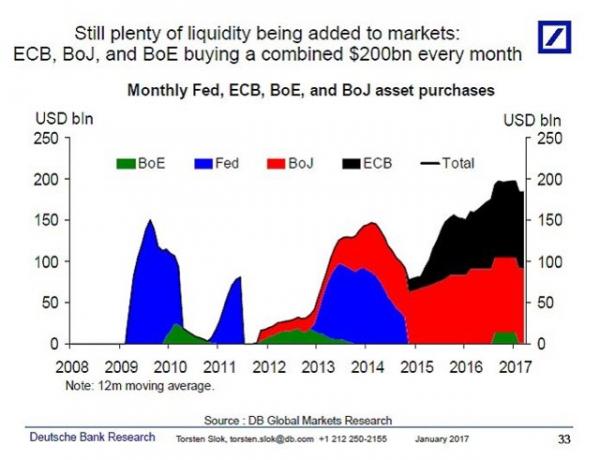

图二 主要央行债卷回购数量(单位:十亿美元) 绿色:英国央行 蓝色:美联储 红色: 日本央行 黑色: 欧洲央行

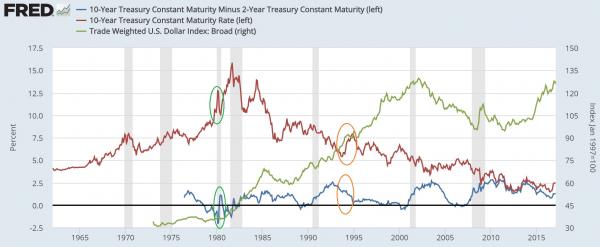

图三 利率市场对减税政策的反映 (绿色椭圆:里根初期 橙色椭圆:克林顿初期) 红线: 十年期债卷收益率 蓝线: 十年期和二年期利率差(利率陡度) 绿线: 美元指数 作者:藿香子 时间:2017年2月7日 (版权所有,欢迎转载,请注明出处)

|