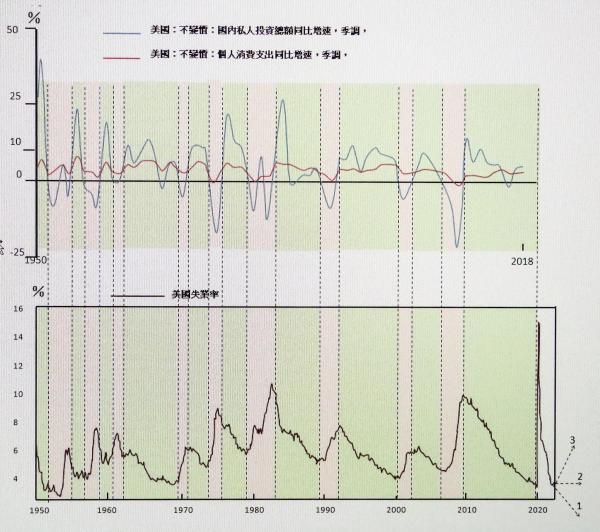

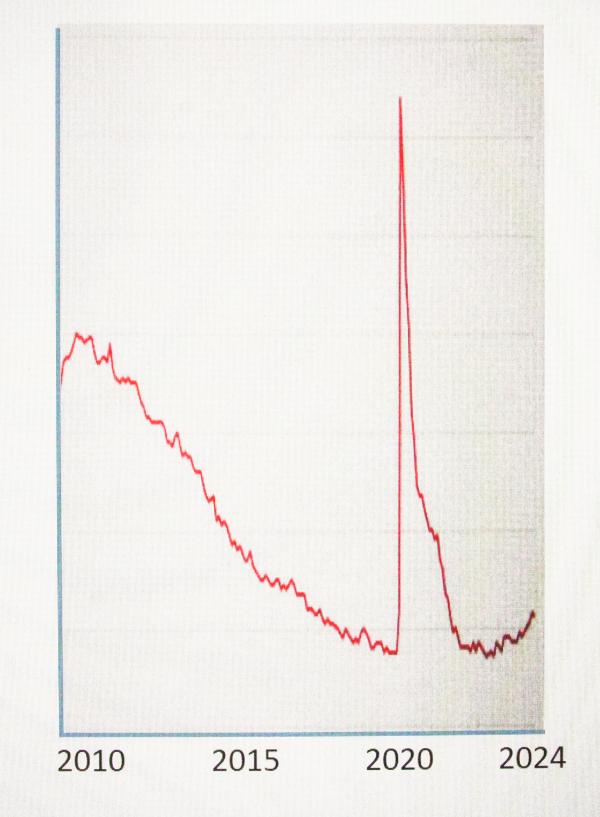

. 投资最可靠的技术指标:失业率曲线 我在《经济学重大议题的问与答》(之二)和(之六)中,都加了一个附件《怎样用失业率走势图进行投资》,这是我根据投资消费比、纵向产业结构失衡导致经济波动的理论而得出的看法,读者可到万维博客https://blog.creaders.net/uindex.php上参阅我的有关论文。目前美国经济的形势已有新的发展,正在证实我的看法。《怎样用失业率走势图进行投资》最初放在2023年9月22日发表的《经济学重大议题的问与答》(之二)一文之后。原文是:“下图(参考资料见正文图3)是美国投资、消费增速和失业的 走势图,…观察其失业率走势图。我们设想2023年后失业率的三种走势,用虚线1、2、3表示。(一)如果天上有足够的劳动者不断掉下来投入生产,那么失业率就可以穿过0失业率线继续下冲,如虚线1,经济继续高速增长,并与之前经济高速增长所形成的纵向生产结构所要求的一至了,但这是不可能的。(二)失业率在充分就业区内平稳向前运行,如虚线2,这是最理想的均衡增长,但自2010年以来积累性形成的经济纵向结构,与它要求的纵向结构是完全不同的,因此实现2的可能性几乎为零。(三)那么失业率曲线走势的唯一可能,就是虚线3了。看看失业率曲线百多年的走势,当它直冲向充分就业区后,无一例外都如3一样反弹,失业率上涨,投资委缩,经济增长下滑,对失衡的经济进行修正。用这条失业率曲线来预判经济波动走势,比任何投资技术指数都更可靠,因为它不是经验的总结,而是有坚实的理论为基础:失业率高速下降冲到充分就业区时,与充分就业必有严重的结构冲突。目前美国的就业率已冲到如此低位,我想,精明的投资就知道该如何操作,他们比我不知聪明多少了。” 如果我们把图中失业率曲线因新冠病疫情期间不正常波动的部分略去,用虚线将期间形成的双谷底连接起来,就会看到疫情前后的失业率,应处在一个完美波谷区,谷区前是一个自上世纪50年代以来最长的失业率下行区间,且创了新低。曲线可见,70多年来,失业率的这类下行,没有一次不引起反弹的。失业率反弹,就意味着经济衰退,美联储最近调降利率,正是失业率大幅反弹前的征兆。许多非常有影向力的政经评论家,例如萧若元、吴嘉隆等,他们对美国降息后经济走势的判断是错误的。我在《经济学重大议题的问与答》(之二)、(之六)等文中的理论说明,美国失业率在新冠疫情前后跌入谷低后的走势,唯一可能就是虚线3的失业率反弹,经济衰退。但他们则选择虚线2,甚至完全不可能的虚线1,经济平稳甚至高增长。他们认识不到,美国自2010年以来,推动失业率快速下降,经济高增长的那个失衡的结构体系并没有改变,失业率下降的那条实线,代表着其背后一个顽固的结构体系,一个失衡的结构体系。它与虚线2所要求的结构体系是不相容的,只适应天方夜谭般天上不断有大量失业人口掉下来,继续以之前失业率下降时的速度投入劳动力进行的生产。因此虚线1和2都是不可能实现的,这就决定了美国历年的失业率曲线在高速冲向低位时,必然反弹。美国经济纵向结构失衡的程度当然没有中国的严重,失业率反弹和经济衰退也会轻很多,但仍是必然的。我与大多数政经评论家不同的是,他们多从现象、经验和数字统计出发作出判断,我则试图从基础理论出发作出判断。目前美国失业率上升的势头,似乎正在证实我的理论和判断(见下图),如不出意外,今后一两年内就是美国劳动失业率快速上升,经济下滑的时段。当然,读者也不必在意我的观点,就看看它是否成真吧。

美国2010年以来的失业率

|