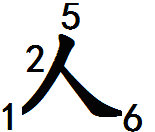

��ԓ֪�����҂���֪���ˣ���֪���ģ�����Щ�҂��J�鲻��˼�h�ġ� ---���壬�����_�ӑK���� 2016/1/17 ��ϲ�gɽ�����ЌW��ͱ��Q�顮ɽ�Y�ˡ���һ�����ڱ��Mɽ����Щ�꣬40Ԫ�X������������������N���F�ڿ������lj�F�g�����ˣ��Ǖr�����еĵ؈DҲ�H�ǵ��l悵ļ��e�����������κε����[�D�����ǣ��҂��s����ɽ�У���һ�Σ�����ɽ��߀������һ���ďU���f�R��ҹ�g ���Ǻ������r�Ĵ_��Щ�£��sҲ�o�Σ�����ٴ�����������]���۾�˯�X�����ˣ����f�� ����ɽ�У��]�е؈D�����N�k���ҵĽ�����q���������e�˵��_ӡ�ߣ���������ɽ�ϡ����ˮ�� ߀��һ�Σ����ӑc��ɽ�Y�����I·�������������˺ܾö��Ҳ�����ɽ��·�����ᶼ�{�^�������ˣ�һ�����Ѷ���ǰ���˃��ף���Ҋ·���ڲ�������֮������£��ٶ��߃����ܿ���·���������_��ʣ�µľ��LjԳ֣� ����ɽ�У��]����֪��·���^ɽ�w���q�����^�yҕҰ֮�ȵ����Ďײ�·�� �����w��������Ʊ�ķ�����������˼�S���ģʽ�������c���ɣ����ɵ������ǽ���һ����Փģ�ͣ������ڌ��`�У���������������ڣ����������������Փ���Դ˞�ޒȦ���ҿ����@Ҳ�Ǟ�ʲ�N��Ʊ���������Ҳ���һ���ɿ��ģ����Ը��T��Є�ָ�ϵ���Փ�������ɵ������t�Ǽ��Ռ����Ј���������Ȼ�����ɵ�˼�S���AҲ����Ҫ�������Լ�����Փ�c�О鷨�t�����D�������ߣ����ٴ����������ķ���ͷ������ҵ����Ќ�����ɣ��ڳ��R�£��Ԛvʷ�yӋ�Ɣ�δ�������ԕr�գ���Ĩƽ�������څ�ݼ��Ј��s�����������ͷ������Q���I���ᣬ5����Բ��ٿ���Ʊ�����֠������ɿڿɘ�Ҳ�S���ԣ�Facebook�����Y�Ͱͣ�߀����ֻ����Yellow Dog���u���������ӣ��ٶȣ��ǽ^�����Եģ��Ը���ķ��Փ������IJ�����ä�c����¼��g�đ��á� ���ҵĿ������q�������Փһ�ӣ��yһ�Ĺ�����Փ�����Ͳ����ڣ�����ȡ�Q춵��|�Y����������������Ӱ����ط��s���������T���غ�Ӌ����K�Y�������ǟo���A�y�ģ�ͬ����Ʊ��Ҳ��һ�ӵģ��o���A�y����׃��Ч���h����A�y��Ҳ��������Ñ�׃�Ĝʂ䣬�R���������h���^ÿ���������ܣ� Ո��醣������h����Ӗ����Ӻ���� �������о�ͻ�l�¼�:���W���ڌW����Ҫ�n�}��������1���@��һƪ�dz����І��ϵ��ĸ塣 �L�UͶ�Y�������ɣ��Ԃ��˽����O���A��δ������������ä�c�ǣ��K�o�����Cδ�����Ј��Y�������ԣ��LͶ�đT���ֶ��ǡ��ձ����W���ز��ơ����ܽӽ��˵á������˼·���^�����������cͶ�Y����ͬ�ʹ��࣬��飬���Y�]�ס� ���g�������ֿɼ��֞�D����������������������߷�������ä�c���������ͬ���YՓ��ͬ����������������߷��������ض��Ľ�����Փ���O���M�еģ����L�UҲ����춴��ˣ���Փ���Fƫ� ���T�༼�g�����У��Ѓɂ����^�e����Tom DeMark��������DeMark Indicatorsָ���wϵ�c�˵������������ 혱���һ�䣬��Ҋ������V���A�y������96�꣬���������ڕr����һ������̖�Q��������������F���V����e�ͣ�ÿÿ�A�y��Ҫ�ȴ��Ԓ�o�ҵĽ��׆T��Ո���Ј��߄ݣ��˝h�����F���ھW·��߀�ܲ鵽�������֣�߀�ڻ��ء� ���o�Ɇ��أ�Tom DeMark�c�˵á����������ɣ�Ҳ�S�������������ɣ��ڛ]�е؈D����r����ɽ·��������ߣ�ȥ�о����|�W����ǡ��q�����^�yҕҰ֮�ȵ����Ďײ�·�������ԣ����ɵ�˼����ʽ���ҁ����Ƿdz���֮��Ч�ģ�ʣ�µĆ��}�����҂���Ρ���e�����Լ��_���Լ��ėl������ģʽ�����磬Tom DeMark���ΑB�������˵á�������Ј��� TD�Ĺ��c�ж���5>1��2>6����D��

�˘ˈD���^������ף�5<1��2<6��څ���Дࣺÿ������������څͬ�����c֮�Hһ��֮�b��2�������ա� DeMark Indicatorָ���wϵ�����QTD������A�ǽyӋ����k���Ļ��A���M��ģʽ�����У�����һЩ�ΑB���O���M������k�������|���ǽyӋ�����Д࣬�c���еĈD�����g����һ�ӣ���ѭ���ǣ�ģʽ�������yӋģ�ͣ�픲�/�ײ��ķ��D�Д࣬څ���L�ȣ�����A���f�ǽ����ڃr��yӋ�Ļ��A֮�ϣ��c�������o�P���yӋģ�ͣ��挦���C�����v������Ҳ�S���yӋҎ�ɱ����͛]�и���ĵ����ɏ����v�����ڱ��������� �˵������������춡�Ͷ�Y�����Iһ�����õ����£��ĵ��ӵ��� �������v��DeMark Indicatorָ���wϵ��Ҳ�S����Ҋ�������ӽ��ҵķ������q�����D���Дࣩ��Ȼ�ᣬֻ���_�µ�����ײ�·�����Lģʽ���� ���Ј�������S���¼����¼��Ƅӣ��ı��|���v���¼��Ƅ��c�S�C����ͬһ�Ӗ|��������ͬ���������¼�߉朵��L�ȣ��L�����¼��Ƅӣ��̵����S�C�¼������Ј�����K�������y�Դ_��----�oՓ��һ�N������������K�ęz���Ј��ϣ� ��η������Ј��ϣ����룬���һ�����뵽���r��Ȼ�����e�ˣ��������Q���r�r���ǽ������ĺ��������������ķ������oՓ��һ�N��������Ҫͨ�^������ȥ���F�ġ� ���ԣ��ҿ�����һ�N�µ�;�����������ķ����������������������x���ҵ��Ј�څ�ݼ����c������A�ǿɿ��ģ��cǰ�������ķ�����ȣ��������ǟo�����ģ���׃�a���|׃�����Q���������Q���r���Լ��c�R���ɷ��^������^�̣���һ���M�̃H�c��һ���M�̸߶����P�� ���������Q���r��һ�������˷�����Ҳ�ǏČ��C�����g�ģ�������Փ�ѽ��o���q�g���C���˃r���������r��Խ�ߣ��N��ԽС���r��Q���N���� ������Ҫ��춷��g���r�������]���e���e�����e�˵ط��������ɸ��r�ĭh���£��r�����ɽ������γɵģ����磺���u�ĸ��r�^�̣���ϧ���ҵ�Ŀǰ��ֹ߀�]�п������龫�����u��Փ�����@���I��ȣ����`�����Փ������Ҳ����ˣ����^���҂�Ҳ���Ó��ģ���������������Փ���γ��ˣ��҂����������ġ� �ڽ����������㷨�У���һ��˼�Sä�c����K���҂����⡮�������Q���r�� �����������ǂ��y���x�ϵĽ����������������з���ģ��ǽ���������ͨ�^����������������������ؿ̮��Ј�څ�ݡ� ���ԣ���Ҳ��˶��J��Ŀǰ�Ĺ��ЈD���������Aȱʧ�����������ǽ����ڃr��yӋ�Ļ��A֮�ϵģ�����ע�����������Ҳ��Ҫ�eע��һ�c����춛]�н������Y�ϵĽ���Ʒ�N�]���k�����ý����������㷨�����磬��R�Ј������@���I��TD�wϵ�ǿ��еġ� ���ҵ��^�c��Խ���^��Խ�ɿ������ԣ���������Ӌ��������w��Ч����춾ֲ������ָ��Ҫ��춂��ɣ������Ĩȥ�˺ܶ�����춂��w���Ј��s���������w�����Ϻ���Ч�ط������Ј�څ�ݣ�Ҳ������������С���Ј��е��J��ٿv�� ��ˣ���������Ӌ����m���ָ��Ľ��ף��磺ָ����؛��^VIX ��SVXY ��UVXY�� �Č��`�Ͽ�����������Ӌ���Tom DeMark��TD�wϵ�ܸ�����Ч�ط����Ј����D����Ҳ����˶��a���S����ڵ��s�����o��TD�wϵ�ġ��挍�������ĸ��TD Buy Setup(TD�I���^��)�����dz���Ч���^�V�s����ͨ��������������������һ���������^�y���Ј����c��TD���t�����ҁ��v������ǡ�����C�������˵Ŀ��^�U��Double Check���� �����������c���������킃2016���_�겻������õIJ����ǡ�ʲ�N�����桯�����x�����������ҿ������@���ҵĕr����ǰ���џo�ϵK���ڕr�g�зe�ۣ�����Ҫ�ăH�ǣ��r�g�� �c�����킃��ȣ��Ҿ����l��Ů�̎����Y���ǂ��F���ӣ� ͦ��������ǰ�ߣ����ľ��ɳ�ޣ��L������ů���҂��o�o�����֣�ͦ�����ţ������_�����ϴ�������ң���ǰ�ߣ��e������ǰ����ǹ����Ĵ���� �Ҳy�������������㷨���o��TD���wϵ������������Ч�ذ����Ј�����2016�꣬�ҵ����������ʮ�ֵ���Ȥ�� ����1�����h ��Ӗ�� Ӻ���� ���о�ͻ�l�¼�:���W���ڌW����Ҫ�n�}�� http://forum.nsd.edu.cn/showtopic-14499.aspx ����2����2016�ж��K���_�겻�����ܸ�ʢ������피����ס��딵����ֹ�p�� http://wallstreetcn.com/node/229135 �� / �ֽ��� 2016��01��23�� 15:02:45 ����3�����_��˹����չ��2016Ͷ�Yǰ����ȡ��֮�����ǡ�ʲ�N�����桱�� http://wallstreetcn.com/node/229129 �� / ��߮ 2016��01��23�� 10:14:01

|