希腊何去何从:为希腊说公道话

有许多人对希腊债务问题反复出现感到不耐烦,特别是股市投资人,因希腊债务问题使股市大幅夫的波动,造成损失。也有一些人基于“欠债还钱,天经地义”,认为希腊人赖账就是不道德,要求投资人减免债务是妄想。其实事情不是像表面的一样简单。

在资本主义的国家里,包括美国,都容许法人宣布破产和债务重整。就以美国来说,公立校区,市政府和郡政府是属于可以宣布破产的法人,在必要时都可以宣布破产,申请债务重整很免除。就如近年来底特律市政府宣布第九章破产保护,重整180亿美元的债务。大约从2010年至今,美国有超过36个市政府/郡政府宣告破产。州政府和联邦政府虽然不可以宣布破产,但是它们拥有主权免疫,也就是债主无法诉讼州政府和联邦政府欠债不还。

希腊的债务形成不是今年(2015)初刚当选的左派政府造成的,很多欧洲领袖责怪Alexis Tsipras,希腊现任总理,使用边缘人的冒险与攻击作为谈判策略,导致了谈判无进展。公平来说,是IMF的主管在阻挠谈判,以保护债权人权利为己任。这债权人主要是欧洲的大商业银行。IMF的执行董事Lagarde女士曾公开批评希腊人不付税,认为每个人有义务付税。然而希腊的失业率高达25.5%,去年更达27.8%,许多希腊人一个月的收入低于490欧元,要如何付税?

自从2010年来,IMF主导解决希腊债务开出的处方已经使希腊经济每况愈下,失业率从2010年的11.9% 到2014年最高时的27.8%。经济连续负成长18个季度,GDP萎缩了超过25%,使得税收也减少了许多。债务与GDP的比率也从2010年的129.7%上升至175.1%。经过了5年的验证,证明了IMF的处方是毒药,希腊再继续照IMF的处方吃下去,保证完蛋!这五年来,希腊采取了7次IMF开出的严峻财务政策的处方,从提高女性退休年龄到65岁,裁减公务员薪资和人员,裁减福利支付金额,关闭公共电台等。可是几乎每年都还是会重复发生债务危机,同时也触发了国内反政府暴动。(参看:Greek debt crisis timeline,https://en.wikipedia.org/wiki/Greek_debt_crisis_timeline)

一个处方有没有效,几个季度之后必然有所感觉,经济情况也必出现好转的现象。反之,慢性毒药也是这样,会使情况越来越糟糕。

希腊投票表决是否接受新的严峻计划前夕,出现了IMF内部评估报导,该报导认为希腊除了施行严峻措施之外,还必须得到高达30%的债务宽免,和更宽松的债务偿付期,比如从20年延至40年,最初几年不用付本金,否则希腊无法脱离恶性循环的困境。在今年四个月谈判期间,IMF谈判代表从来不提起这内部评估报告,只是一味要求希腊采取更进一步的裁减福利,提高税率,减少政府开支。不但如此,IMF谈判者坚决不肯让步,做部分取消债务或减免利息和延长债务期的任何提议。这报道是关键,使得7/5 希腊投票大多数希腊公民坚决反对接受IMF的条件。

1997年亚洲经济危机,由泰国开始,导致马来西亚,印尼,韩国,台湾和香港等亚洲金融风暴。这金融风暴部分是亚洲等国过度的发展,过度增加债信。另一部分是西方大鳄狙击亚洲经济结构较弱的国家的货币和股市,许多东南亚国家的货币在几个月内贬值50%到80%,使得外资和当地富人的资金因恐大贬值,迅速逃离,造成股市大跌,周而复始的恶性循环。马来西亚解决的方案是立刻实行外汇管制,禁止外资两年内离开。当时印尼政府就向IMF求助,希望得到IMF大量美金来稳定货币。IMF同样开出严峻条件,其中之一就是必须取消国内油价津贴。印尼政府不得已接受了,使得国内油价提高40%,隔两日发生全国性暴动,数十万印尼华侨遭殃。当时印尼一般工人的日薪是三美元,油价上涨使得这些人无法生活,所以引发了暴动。最后导致了苏哈多政府下台。暴动后,IMF取消了过去对去掉油价津贴的要求。这一反复折腾,使多少人生命财产无辜受害,有必要吗?也许IMF这个组织根本就不是一个纯粹的经济金融互助组织,而是被某些西方国家操纵的组织。背后含有透过经济来影响政治的目的。

希腊债务危机的始末

希腊的债务在2002年入欧元会员后就开始。欧元区的马德里条约明文规定,任何成员国的总国债必须小于GDP的60%和年赤字小于GDP的3%。这条件是够严格的,即使如美国和日本都不符合加入,因为总债务不合格,年债务也经常超过。于是希腊透过美国的高盛(Goldman Sachs)作假,利用会计隐藏了超过的债务。高盛赚了高额的佣金而且还私底下卖CDOs(Credit Default Swaps)给银行赚取暴利,同时自己再买更大的保险来保护。也就是双面赚钱,一方面帮希腊政府作假,另一方面又透露给银行内幕消息叫他们小心希腊有问题,要买保险,就是买CDOs。万一希腊政府债务违约,这些CDOs将赚大钱。引用文章的话是:

“In previous years, Italy used a similar trick to mask its true debt with the help of a different US bank. In 2002 the Greek deficit amounted to 1.2 percentof GDP. After Eurostat reviewed the data in September 2004, the ratio had to be revised up to 3.7 percent. According to today's records, it stands at 5.2 percent.”

(http://www.spiegel.de/international/europe/greek-debt-crisis-how-goldman-sachs-helped-greece-to-mask-its-true-debt-a-676634.html)

高盛的手法如2008年的次贷危机时一样。一方面高盛在推销次贷证卷,同时又卖保险,然后转嫁保险到AIG。根据报导,高盛和法国的银行Societe Generale一共买了620亿美元价值的AIG 的CDOs。新闻报导如下:

“A potentially more important development slipped by with less notice, Bloomberg Markets reports in its April issue. Representative Darrell Issa, the ranking Republican on the House Committee on Oversight and Government Reform, placed into the hearing record a five-page document itemizing the mortgage securities on which banks such as Goldman Sachs Group Inc. and Societe Generale SA had bought $62.1 billion in credit-default swaps from AIG.”(http://www.bloomberg.com/apps/news?pid=newsarchive&sid=ax3yON_uNe7I

)

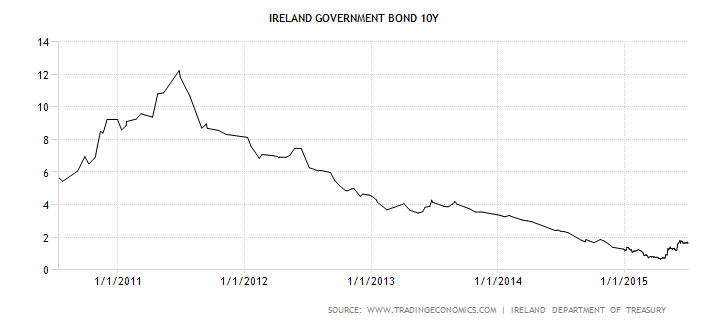

2009年10月四日,希腊新政府上台暴露了旧政府的作假。引发了美国三大信用评鉴机构S&P, Moody和Fitch,对希腊债信的降级,连续从信用等级A降至垃圾债卷等级BBB以下。希腊的国家债卷利息级数上升至11%以上。到了2012年三月份更高达44.21%,两年期的国债高达98%!当时希腊危机使得意大利10年债卷利息超过7%,处于非常危险的警戒线。爱尔兰10年债卷利息超过12%,目前意大利的10年债卷在2.26%,爱尔兰的10年债卷约在1.32%。

根据Financial Review 2015年7月3日标题为“IMF是否在希腊问题上犯了错误”(“Has the IMF made mistakes in Greece?”),文里有段话这么说:

“When the IMF board debated the fate of Greece on May 9, 2010, some members raised serious doubts about the fund's "benign"outlook for Greece, and its optimism on the forecast results of the severe austerity and prescribed economic reforms.

Swiss executive director René Weber reportedly told IMF colleagues he had "considerable doubts about the feasibility of the program".

"Even a small negative deviation from the baseline growth projections would make the debt level unsustainable over the longer term," Weber said, according to minutes leaked to The Wall Street Journal.

Argentina and Brazil shared the sceptiscim,warning "Greece might end up worse off after implementing this program" and that "it may be seen not as a rescue of Greece, which will have to undergo a wrenching adjustment, but as a bailout of Greece's private debt holders, mainly European financial institutions".

”(http://www.afr.com/news/politics/world/has-the-imf-made-mistakes-in-greece-20150703-gi2npi)

可见在2010年IMF首次为希腊下处方时就有人怀疑,更有人怀疑这处方不是为了解救希腊,而是为了解救欧洲的银行!如果2010年IMF和欧盟领袖(EU和ECB)让希腊宣布债务违约,德,法,英的金融保险业将赔巨款给买CDOs的银行,而这将使得金融保险业赔不起而宣布破产,因此就不用赔。(类似美国国会在2008年要保AIG不宣布破产的原因)。那么,拥有希腊债卷的银行将承受巨大的损失。所以这就是IMF和欧盟领袖要保希腊不宣告债务违约(Default)的主要原因之一。

归纳希腊债务失控的原因如下:

1.在2010年希腊债务初现时,IMF提出的处方和欧盟提供的资金是保欧盟的金融业和银行。当时没有对持有希腊政府债卷的私人金融机构要求承担部分损失,剪毛减少债卷金额。

2.美国三大债信公司不断降级希腊政府债信,使得希腊债卷利息狂飙,形同高利贷,达到任何国家都无法承受的地步。比如当时希腊政府两年期的债卷利息高达98%,表示100元价值的债卷,只卖35元。2011年10月27日私人机构和投资者同意了50%的剪毛,其实这些投资(投机)者并没有什么实际的损失,这是少赚了些。比如100元价值的债卷只剩50元,可是如果他们是在2010年后买的,他们的成本原本就在35元左右,债卷利息从98%变成只有21%。俺认为那些在希腊危机发生之后再买债卷者都是捡便宜的投机者。雷曼兄弟倒闭后,所拥有的次级按揭证卷只拍卖到原价值的8%。阿根廷宣告债务违约后,国家债卷也只剩3%-5%的价值,有美国投机者在市场收购这种垃圾债卷,然后期待这些垃圾变成黄金,在美国纽约法庭提出诉讼,要求阿根廷全额支付。阿根廷政府称这些人是秃鹰。

所以对希腊赖账不满的旁观者,其实不用打抱不平。买垃圾债卷的都是图利息高,事先都已经明白它的风险也高,若是债卷最后违约,失去价值就不要抱怨。就像买已经宣布破产公司股票者贪图股价便宜到只剩几毛钱(Penny Stock),不要抱怨最终股票归零造成损失。

3.希腊的债务2009年后膨胀是因为债卷利息高,大部分时期高于10%,只有在2014年约有半年时间低于10%。债卷利息居高不下是因为经济萎缩,经济萎缩的原因是采取了过度严峻的措施,使得消费减少,失业率增加,经济衰退,高利率的恶性循环。所以现在希腊债务的规模与危机比2010年初时更大。2010年时只需要1100亿欧元,到了2012年总额已达2460亿欧元。现在要救希腊至少还得增加530亿欧元。德国总理莫科尔透露找不到钱来继续支援。

相对于希腊,差不多同时发生的爱尔兰的债务危机得以化解,今日可以说是已经完全可以摆脱了。其原因就是债卷的利息低,可以看上面两图比较,爱尔兰的10年债卷从2010年最高峰超过12%,迅速下降至2012年的6%, 2013年的4%, 2014年的2%和2015年的1.5%,比美国的10年债卷还低!

爱尔兰的债卷利息得以迅速下降外部原因是美国三大债信公司没有大幅度连续的降低爱尔兰的债信。像对希腊,三大债信公司是每个月争相降低债信等级,根本不让希腊政府的任何措施有时间呈现效果。所以希腊债信等级越来越差,利息居高不下!为什么呢?不得而知!只知道当时美国有许多资金在做空希腊的国债,比如高盛这个提希腊作假的帮凶,自己也大量炒作希腊债卷违约的保险,CDOs.

内在的原因是IMF要求的条件太严格,超出了合理的范围,Desmond Lachman,美国前IMF代表说,要求希腊减少10%GDP规模的政府预算是必然会造成经济滑落的。

当年为爱尔兰债务危机设计出解决方案的IMF代表Ajai Chopra 这么说:

“The Greek taxpayer was forced to take on the burden of protecting the euro area and

global economy from possible contagion," says Ajai Chopra, a former IMF official who designed Ireland's financial rescue in 2010.”(http://www.afr.com/news/politics/world/has-the-imf-made-mistakes-in-greece-20150703-gi2npi)

许多人或许不了解10%的国债利息是如何沉重,比如美国的国债总额是18兆美元,若平均利息为10%,每年光付利息,联邦政府就必须付1.8兆美元。若以2015年的联邦政府总预算3.9兆元来算,相当于预算里的46%!只剩下54% 的预算可以用。

2010年希腊的国债高达GDP的130%,若债务的平均利息为10%,每年需要支付的利息高达GDP的13%。经济的成长不可能赶上债务的成长,更何况GDP的成长不代表税收也能同样比例的成长。

美国2008年次贷危机之后,联储会的QE最大作用就是降低美国联邦政府的债务利息,估计每年让联邦政府支付的利息省了4000亿元,2015年度支付的利息只有2292亿元,比2008年时的约3500亿元还少,虽然美国国债总额增加了一倍。然后就是美国大众的房贷,车贷和商业贷款利息也跟着下降超过一半,让美国的经济活跃起来。2008年次贷危机后,美国选择了宽松政策,增加了一兆美元的预算,增加公共投资,修桥铺路,增加各州的补贴,加上联储会的QE,是利息下降,使得美国,这个次贷危机的祸首,成为最早脱离危机的国家。欧洲恰好相反,欧洲央行Jean-Claude Trichet坚持严峻措施,导致大部分欧元会员国经济持续衰退,国债利率攀升,拖到2012年才由新任的欧洲央行主席Mario Draghi,施行欧式QE,把欧债危机压下来。这使得欧元区晚了两年恢复经济成长。

希腊将何去何从

希腊7/5的公投表达了希腊人民不满IMF条件的心声。可是公投的结果无疑是扇了IMF的理事长Lagarde女士和德国的总理墨科尔女士两大耳光。若这两人够理智,肯心平气和来看待希腊人民的要求,事情是可以迅速解决,而且希腊债务问题是可解的。

可是俺从这两人今日(7/6)发表的声明,感觉到她们无声的愤怒和打官腔,似乎这两人都想惩罚希腊的当权总理和在公投里投拒绝票的民众,在打官腔,不急着像救火员一样的全力灭火。

这是相当危险,而且是在玩火!

希腊的经济部长下台前说公投后24小时会有解决协议,看来短期内都不可能达成。除非希腊政府原原本本的接受之前IMF提出的方案。对IMF的Lagarde女士来说,在她任内救援希腊失败是履历上的污点,若不能把责任推出去。这将影响到她的声望和寻求连任。希腊的公投把她的失败无限放大和明显化。这口气难消,若不让希腊人民感受到拒绝的后果,比如像银行连续一个月不开门等。这将影响到希腊商业活动,包括最重要的夏季旅游业。若是银行一个月不开张,估计希腊的GDP将会再次进入衰退。对Lagarde女士来说,这不关她的事,她是尽力为债权人争取他们的权利,是依法办事。至于希腊人民的死活严格来说也不在她的权责范围内,而且她是法国人,与希腊无关。

墨柯尔总理是欧元的现任守护者,不愿见希腊脱离欧元区。原本她是三大团体,IMF,EU和ECB里最好说话,最乐意帮忙的。但是希腊左派总理诉求公投,搞民粹,大大的伤害了她。所以墨柯尔总理不会尽力去找钱来帮希腊渡过难关。在政治上,她这么做法是得到德国民众的支持的。德国的官员在公投前就说过希腊在寻求自杀。在她个人来说,她已经仁至义尽了。若她还站出来替希腊斡旋,反而违反德国民意。

另一个墨柯尔总理面临的问题是道德和标准问题。如果她继续解救希腊,会不会成为欧元区最坏的范例,让其它的成员国以后也可以用相同的方式犯规之后,再来寻求援助。这样成立欧元区最基础的马德里条约将形同虚设!马德里条约规定欧元区国家的总债务不能超过GDP的60%,政府年赤字不能超过3%。虽然近年来除了德国和新加盟的成员国之外,其它的成员国,包括法国都曾经犯规。特别是2008-2009年时期。然而像希腊这么大的违规,造成这么久的问题,让希腊在欧元区的19国里没剩下多少同情者。目前只有西班牙,葡萄牙,意大利和法国是比较同情希腊的。如今希腊政府诉诸民粹,以公投来显示IMF要求的不合理,虽然是胜利了,但也得罪了更多的人。也使欧元区其它的成员国感到不满!

7/7日欧元区的领导人见了希腊新财政部长之后,没花多少时间讨论就希腊没有充分的详细计划文件,无法讨论,把审核希腊新计划一事延迟到7/11日,而且召开全会员国的会议审核。这是非常不妙的信号,一般来说,欧元区的巨头喜欢开小型会议,达成协议之后,再公告让其它成员国按决议赞成。这样可以提高效率,也可以避免小国成员与实力不成比例的杂音,民主制度的坏处就是一国一票,而大国就想维护它们的特权。小国们通常也体认到自己人口,国力和贡献少,或只是得益者,也就不争了。那么召开全会员国会议,这种情形不像是想解决纷争,去异求同,寻求妥协的架势。这更像批斗大会,决定希腊去留的大会。

为什么这么说呢?若是巨头国如德国觉得应该让希腊脱离欧元区的时候了,巨头国自然不愿被定位为历史上让希腊脱离欧元区的背后策划者;因为这将遭受到希腊人民的敌意和愤怒。最好的方法,就是让所有其它的成员国一起来负担责任,一起来决定。

所有本周日7/11日,有可能是希腊最后的机会。若是希腊提出的计划不让巨头们满意,可能会议就会表决是否暂时让希腊脱离欧元区了。

希腊若是脱离欧元区自然会有不小的伤害,其实也有好处。比如希腊就至少暂时不用支付近500亿欧元的债务。希腊的金库已经告罄了,5月份支付到期的债务时已经把所有政府的钱,包括教育部,公立学校,图书馆所剩的预算都挪用了,还不够,还得使用IMF的Special

Drawing Right(SDR)来支付欠IMF到期的分期付款。这像是利用信用卡提现来付房贷一样。

希腊若脱离欧元区发行自己新的货币,可能可以很快走出目前的恶性循环。因为可以暂时不用理会债务和债务的利息。因为可以不用理会支付债务,政府的预算就立刻有盈余,因为支付到期的债务占了大部分的预算。这就像宣布破产重组的企业一样,比如像美国的通用汽车GM,因为不用付过去累积的庞大债务和利息,公司立刻就有很多盈余,而不是巨亏了。所以以前因为亏损严重不得已要缩减开支而解雇的技术人员也陆陆续续请回来了。当然希腊也会失去欧洲银行的信用,不会再贷款给希腊。但这不会造成大问题,因为政府预算不再有赤字,不需要借钱。还有希腊有可能可以向俄罗斯和中国寻求投资或借钱。

希腊脱离欧元区后最大的问题是国内政治问题,希腊人民是否会起来反政府,改选政府,重新要求返回欧元区。若是这么折腾,希腊将没希望,欧元区也不会立刻接纳。

希腊脱离欧元区更大的后果可能是造成其它欧元区的不稳定。

首先,欧洲有一些银行会遭受巨大损失。不过,有了2012年的经历,这希腊债务不会太过集中在几家银行,所以等于风险被分担了。至于有担保品的债务要靠政治解决。一个主权国家宣布债务违约,债主无法在希腊法院告希腊政府违约。除非当初契约上有规定是依照哪一国的法律缔约的,那么债主可以在那一国起诉希腊政府。若是胜诉,可以要求那一国冻结希腊在那一国的资产。这会变得很复杂,因为一个国家的资产大部分就是以大使馆的名义拥有的,是具备外交豁免权的。当然希腊也不太可能拥有太多的外国资产和外汇,没什么有价值的资产可以冻结。

第二,欧洲其它债务比较严重,经济比较差的国家,会变成国家秃鹰和巨鳄的下一个目标。这一些拥有大笔资金,金额甚至超过一个国家的GDP的数目。再利用期货杠杆,可以狙击做空目标的国家债卷。若是成功,可以让债卷利息高升,导致债务升高,年赤字升高,经济衰退,债信等级下降,这样的一个恶性循环。好在目前欧元区正在光明正大的实行QE,欧洲央行可以入场反击,购买该目标国的债卷,强把利息压下来。可是,QE总会过去,最迟再拖两年的时间。欧洲央行不可能永远有法律权利动用央行印钞票来维护每个成员国的债卷利率。其实美国所发明的QE是一种违反经济基本运作和自由市场的危险骗术。只是美国用了没事,欧洲2012年也跟进,然后日本的安倍政府更是积极想超越。将来这QE将发生巨大的危害。这种骗术只能骗一时,不能长久骗下去,最后必然引爆。

第三,会造成股市短期内大幅度波动,而且会让欧元贬值,因为这牵涉到欧元的信用。当然欧元贬值在短期内对欧洲的经济其实是有帮助的,对美国和日本的经济会造成冲击。因为欧,美,日的科技,医疗和工业产品,是在同一个等级相互竞争的。欧元再贬值,会使得美国和日本出口不利,在新兴市场产品的占有率下降。若是持续好几个季度,有可能会让美日经济进入衰退。

最后,俺认为希腊因各方政治较力和私心作祟之下,意外脱离欧元区的几率高于50%。除非希腊现任总理能够及时放下身段,愿意接受与之前大约相同的条件。然而希腊若因此继续留在欧元区反而对希腊不是好事,希腊将很难走出债务危机的恶性循环。明年此时,希腊将再次爆发债务危机。

附录:

希腊债务危机的时间表。

Greek debt crisis timeline,https://en.wikipedia.org/wiki/Greek_debt_crisis_timeline