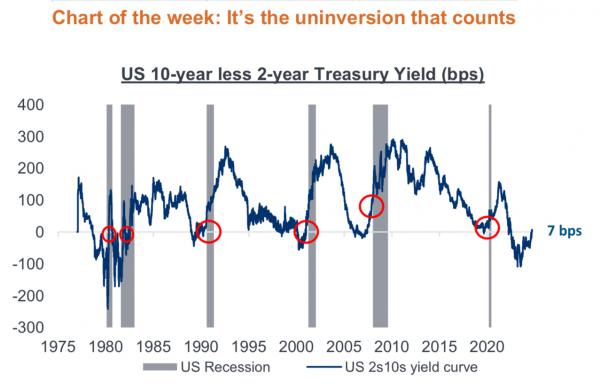

瘟疫后经济周期的一个重要特征就是对传统经济信号的挑战,而这些经济信号在过去引导了全球经济和市场。目前,在这些经济信号中,最令人费解的就是倒置的美国收益率曲线,the inverted US yield curve,一个被广泛认可的经济衰退的预示指标。 通常来说,当收益率曲线倒置的时候,就是短期的利率超过了长期的收益率,就意味着一个经济衰退要发生了。 然而,尽管一个深度倒置的收益率曲线已经有近两年时间了,经济衰退还没有发生。这使许多人要摒弃这个信号,虽然它在自从1960s以来准确预示了8次美国经济衰退。 虽然收益率曲线倒置通常发生在经济下滑的前期,但是一个更准确的指标是当收益率曲线倒置反转,uninverts,的时候。 这个反转通常是在降息或预期降息的时候发生,这时候短期利率下降的速度快过长期利率,也就是常说的”bull steepener”。 历史上,从曲线倒置到经济衰退的时间是少于两年,但值得注意的是,经济衰退只发生在当倒置的曲线反转复正的时候,见上图。 平均来说,从收益率曲线倒置反转到经济衰退是在两个月之内。 把历史信号应用在今天比较独特的经济环境中是比较冒险的,收益率曲线倒置是否能够再次预示经济衰退还是未知数,经济学家们认为目前很多情况有赖于美联储是否能够像过去几年一样成功地采取一些比较合理的经济政策。 当市场分成两派,就是,是否美联储九月份降息是50bps的时候,经济学家们认为是25bps,尤其是本周最新数据,核心通胀率仍然居高不下。 目前的情况是,美国经济增长有些放缓,但依然强劲,Q2 real GDP是3%y/y,而美联储的降息确实来的有些迟了。如果美联储要实现预期的neutral rate of 2.8%,可能需要更多次的降息。 虽然目前市场定价已经包括了鸽派的情况,但是经济学家们建议投资者们仍然需要把眼光放长远一些,能够在全球央行采取货币宽松政策的大环境下获得长期稳定的收益。

Chart of the week 转自Canadalife (文章内容不作为专业建议) |