(原文发表于【IT经理世界杂志】) 评级机构惠誉最近发布了关于中国经济失衡和影子银行的两篇报告:【新政府的再平衡考验】和【理财产品狂热】,冰冷的数字揭示了平静的宏观现状下潜伏着一股巨大的金融危机潜流。

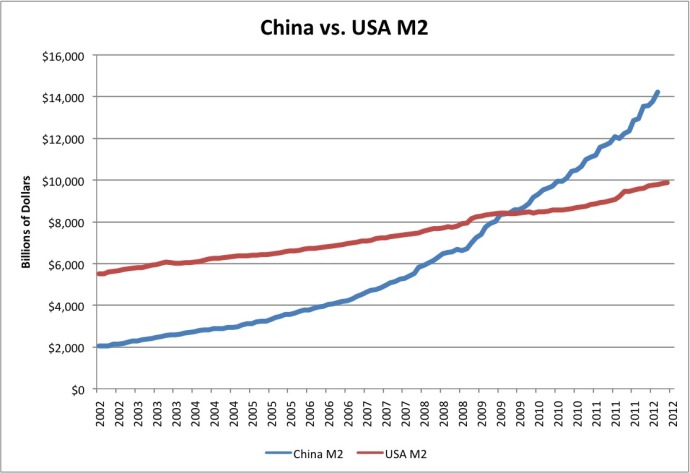

2012年中国的新增非金融信贷总量达到15.5万元--亦即2011年GDP的33%,这既体现了影子银行的繁荣,也体现了央行控制货币流动性的巨大失败,事实上影子银行的信贷总量已经超过了传统银行。2008年到2012年社会信贷总量对GDP的占比从60%激增至190%。中国的信贷扩张速度比次贷危机前的美国和资产泡沫破灭前的日本还要快。另外,中国的公共债务对GDP占比虽然按照官方说法只有区区30%,但是如果加上政府所有的资产负债表外债务(地方政府融资平台债务,铁道部等部委的债务),这个占比将接近90%。当我们在嘲笑美国的公共债务几乎与其GDP等量齐观时,却没有料到自己是在五十步笑一百步。 在经济史上,高速信贷扩张往往会埋下金融危机的伏笔。自09年以来,空头大师Jim Chanos之流就无数次警告中国有爆发大规模金融危机的危险,可是到目前为止一直没有应验,于是我们就志得意满的嘲笑他们的屡败屡战,完全忘了许多关于美国次贷危机的著名预言就是等了好几年才应验的。子曰“有则改之无则加勉”。我们必须正视自己的缺失,中国经济依赖债务融资+投资拉动太久太久,如果不向内需型转型,则金融危机无可避免。问题不是会不会,而是何时。 就像燕子低飞就要下雨一样,金融危机往往有迹可循。中国要密切注意两个动向。 第一个动向就是资本流出的规模。去年中国的资本账户出现了创纪录的赤字--1170亿美元。中国的外汇储备在去年第四季度完全停止了增长,而在全球经济危机爆发的08年却达到了40%的年增长速度。2012年中国的外汇储备仅增长990亿美元,远低于2011年的3850亿美元。 如果投资者普遍预期信贷扩张下的货币超发将导致人民币贬值,那么资本流出的规模毫无疑将增大。目前,中国的M2是15.7万亿美元,是GDP的两倍;而美国的M2是10.4万亿美元,是GDP的0.7倍。

(中美M2对比) 第二个动向是债务危机。过去三年理财产品和信托产品大行其道,不过最近却被丑闻缠身。2012年理财产品发行总量突破13万亿元,比2011年增加了50%。理财产品最大的风险在于赎回期不匹配(duration mismatch)--短期的借款却投入长期的项目。虽然目前理财产品和信托产品的违约情况不多,但一旦违约情况大量出现导致投资者丧失信心,依赖这些产品来为长期项目融资的个体就会出现债务问题。 债务危机爆发之前金融丑闻的数量往往会有显著增加,因此有必要密切注意金融丑闻出现的形式和领域。比如最近在南华早报读到一篇报道就非常有趣: “浦发银行河南郑州一支行行长马益江,2年时间,非法吸收公众存款总计达63亿,用于向房地产企业等发放高利贷,最终资金链断裂,8家担保公司和众多客户的遭殃。该案件充分暴露了大陆影子银行的猖獗以及银行对分行严重疏于监管的事实。 无独有偶,华夏银行上海嘉定支行的某理财产品违约导致储户损失高达数百万元,然而银行方面申称该产品为员工私自销售,并非银行承销。” 咱们自古以来便是个善于掩埋问题的民族,所以丑闻在中国就显得格外有价值。丑闻的暴露往往是由于当事人尝试了一切掩埋问题的方式,结果无路可走。一个“无间道”暴露了,还有无数个“无间道”潜伏着。 总之,掐准金融危机何时爆发是件只有神仙才做得到的事。我们能做到的就是在暴风雨来临前做好准备,为此我们要密切关注两个动向:资本流出的规模;理财产品和信托产品的违约和其融资来源枯竭。 以信贷+投资扩张为增长引擎是中国旧有经济模式的本质,基础设施建设和房地产项目几乎都是直接或间接的通过债务来融资的。从某种程度上,一切中国经济的泡沫包括房地产泡沫归根结底都是债务泡沫。 根据著名的货币经济学家Hyman Minsky的理论, |