(原文发表于【联合早报】)

(前言)近几年很多人都在讲美元的垄断地位已经到了倒计时,更有甚者言说欧元或者人民币将取而代之。

他们的根据无非是美联储一直在采取弱化美元的政策,还有就是美国的赤字问题,财政悬崖等等。笔者思考这个问题良久,发现美元不是日元,也不是欧元和英镑,因此不能用一般的标准去分析美元的未来。美国发生财政悬崖的时候,标普降低了美国的信用评级,有朋友问我是不是要抛掉美国国债,我说不能抛。同样的事情如果发生在日本或者某个欧洲国家,答案就相反了。因为美元与众不同,所以那个时候抛掉美国国债就要蒙受巨大损失。结果标普逆龙鳞的行为不但没有挫伤美元,反而给美国国债行情带来了一波不大不小的高潮。

在经济学里,一个人的债务就是另一个人的资产。由于美国金融市场的发达,美国成功的把他们的赤字债务变成了炙手可热的避险资产(Safe Haven),所以同等数量级的赤字问题对美国以外的任何国家可能都是致命的,但对美国而言就无伤大雅。债务货币化往往会对经济造成严重冲击,但债务金融化就没有那么可怕了。

美元债务的金融化是一个关键,而要认清美元债务金融化的本质就必须认清美元债务金融化能够被全球市场普遍接受是因为购买金融化的美元债务其实就和购买保险(Insurance Policy)一样。分析这个Insurance Policy的宏观结构和基础就成了判断美元未来和美元资产前途的关键。金融化的美元债务为全球提供了一个规模最大的风险管理和对冲的资产池(Asset Pool)。

美元霸权就像一座房子,要拆掉这所房子,必须深刻的理解这所房子的支撑点在哪,否则,房子拆不好,反而把自己人砸死了也不一定。本文并不是美元的颂歌,而是美元霸权拆除过程的安全手册中的内容。

(正文)

近几年来,美元在世界货币体系中的主导地位受到了前所未有的冲击:美联储数轮规模空前的量化宽松,以及赤字失控的财政悬崖。这一切都使得全球经济无比恐慌,并加速去美元化。这种情况是如此严峻,以致矛盾重重的中日两国会为了保护自己的资产不受美元缩水的苦恼而决定联手,在两国的贸易和投资中逐渐摒弃美元,改用人民币和日元直接交易。那么美元的统治地位是否真的岌岌可危呢?其实美元并没有这么脆弱,其主导地位是由美国在全球的领袖地位来背书的。不喜欢全球领袖这个名词的人也可以使用“霸权”和“美利坚帝国”的字眼。有些学者甚至畅言就全球影响力而言,近现代只有“美利坚帝国”可以和罗马帝国媲美。只要“美利坚帝国”的宏观基础完好,美元的主导地位便无可动摇。

首先,对许多国家而言,维护美元的主导地位就像购买保险一样,只有这样他们才可以在美国的帮助下更好的去对冲地缘政治,经济和外交的风险。为了有效的担负起这些对冲的责任,美国维持着全世界最庞大最先进,也是唯一一支全球化的军事力量,而这台军事机器的良好运转有赖于强大坚实的美元基础。

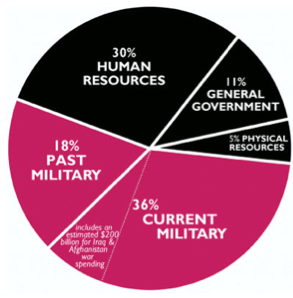

仔细解读美国的联邦预算你会发现,美国的军费开支长年以来占据联邦支出的一半左右。也许有的人会觉得不得其解,美国的军费开支不是占预算的20%左右吗?这是因为一般人们说到军费主要是指国防部支配的经费,而实际上维护美国军事机器的良好运转需要的远远不止国防部的投入。(如下图所示)这里以2009年为例,美国的军费开支可以分成两大块,第一块是当前军费,其中包括国防部的6530亿美元,其他部门的军事支出1500亿美元,反恐战争相关1620亿美元;第二块是上溯军费,其中包括老兵福利支出和军费债务的利息支出。这两大块加在一起占当年整个联邦支出的54%。

2010年,美国情报部门的全球开支是800亿美元。2011年,除了国务院和国际开发总署之外,联邦政府另拨了546亿美元的外交和外援经费,用于诸如和平工作队( Peace Corps),广播理事会(成员包括美国之音和自由亚洲电台等),千年挑战公司之类的项目。上述这些天文数字的费用不仅仅是为了维护美国的全球军事、外交和地缘利益,而且也是为了帮助盟国和战略伙伴对全球经济和军事的风险进行管理和控制。比如在东海和南海,日本,菲律宾和越南就在不断要求美国在他们和中国之间保持力量均衡;在中东,以色列和沙特长期以来都在要求美国遏制伊朗的核野心。

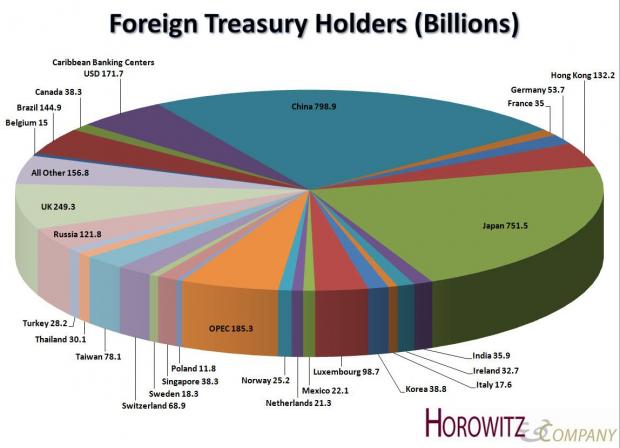

为了在经济,地缘和外交风险面前获取美国的对冲支持,许多国家往往都要大量的吸纳美元资产,一方面是为“美利坚帝国”昂贵的全球运作提供货币支持,另一方面也可以在关系微妙的时候示好以缓解关系获取支持(这一招中国经常运用)。理解了这一点,就不难理解为什么美国的联邦债券会成为全世界最重要的避险资产。

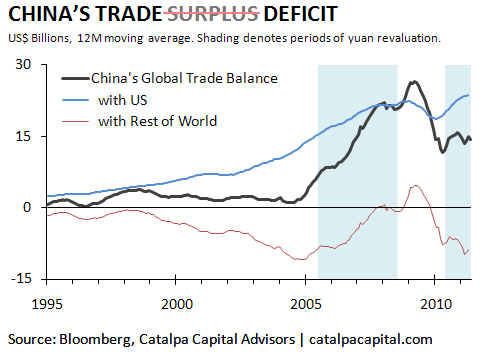

再次,世界主要经济大国的经济表现都和美国的贸易赤字成正相关性,说的朴素一点,也就是美国越负债越超前消费,这些国家的出口及经济发展的就越好。因此为美国的贸易赤字提供融资支持就成了这些国家发展经济的必要前提。2012年,美国对中国的贸易赤字达到了3151亿美元,是有史以来美国对任何国家最大数目的一个贸易赤字。(如下图所示)仔细的分析一下数据你会发现如果没有了美国,中国的全世界贸易结果将是赤字,想起中国是全球最大贸易顺差国,这几乎让人不可思议。

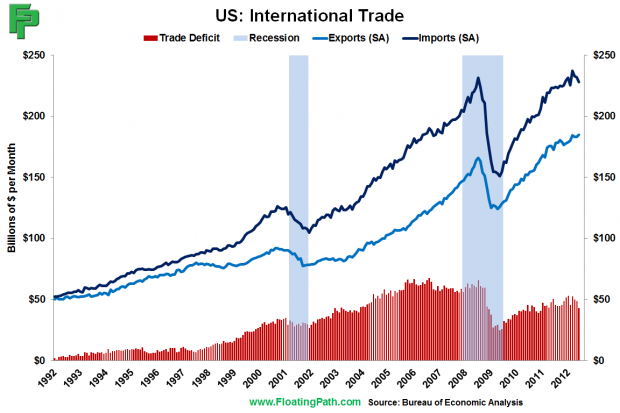

与此同时,日本和德国也对美国保持数量可观的贸易顺差。 2012年,美国对全球的贸易逆差为5404亿美元,没有一个国家的贸易赤字能靠近美国的这个级别。说句不夸张的话,经济评论员经常讲的全球贸易失衡其实就是美国贸易失衡。美国把他的消费需求出口到全球,全球把他的产品卖到美国。美元的主导地位在贸易上就是美国消费需求在全球主导地位的体现,说白一点,一个出口立国的国家绕不开慷慨的美国消费者,因此他就必须接受美元。而这些对美国的贸易顺差国必须大量购买美元资产(联邦债务等)以此来为慷慨的美国消费者的贸易赤字提供融资,而且购买美元资产有利于本币对美元贬值,增加本国出口竞争力。如果贸易顺差国抛售美元资产,美元就会大幅贬值,这对他们的出口行业将会有致命的打击。美元霸权是出口大国追求出口竞争力的必要条件,除非有一个国家的消费者能取代美国消费者在全球贸易版图中的主导地位,而唯一一个有此潜力的国家就是中国,只不过中国离内需型国家还有很漫长的一段道路要走。

再者,全世界主要贸易大国共有10万亿美元的外汇储备,全球资本市场中只有美国联邦债券市场达到足够可以容纳下他们。有人会说日本国债市场比美国的大,但日本国债90%以上都是对内销售,封闭性太强,所以美国联邦债券市场便成了不二选择。有人会说,德国国债,英国国债和黄金不可以吗?他们的规模都太小,说句幽默的话,光中国的外储全部进去就可以把他们的价格送上月球了。

最后,美元资产(特别是美国联邦债券)是全球金融体系最主要的流动性工具和风险管理和对冲的资产池。美元资产(特别是美国联邦债券)的崩溃将会导致全球银行体系的资产负债表危机,这一点可以从欧洲债务危机中的主权债务资产崩盘所引发的银行危机中鸟瞰。美元资产(特别是美国联邦债券)的崩溃将会导致围绕美元资产展开的套利交易(Carry Trade)的崩溃。另外巴塞尔协议Ⅲ使得货币市场(money market)的重要性更加显著,而美国联邦债券是流动性最高的货币市场证券和最重要的抵押资产。美国联邦债券的崩溃将会造成回购市场瘫痪,大大推高融资成本,导致流动性枯竭和窒息套利交易的空间。由此而产生的系统性市场恐惧将会使雷曼兄弟事件大规模出现,这也许将是全球金融体系所无法承受的金融海啸。

总而言之,只要“美利坚帝国”的宏观基础完好,美国消费者继续主导全球贸易版图,美元霸权就无法动摇,美国联邦债券就依然是最炙手可热的避险资产。美元霸权的终结是“美利坚帝国”衰弱的结果,而不是反过来。终结美元霸权就想拆掉一所房子,必须深刻的理解这所房子的支撑点在哪,否则,房子拆不好,砸死的可能是自己。

作者:公民经济学家吴迪

|