(发表于7月26日【联合早报】)

【前言】

在5月17日【捕捉黄金的黑天鹅】一文中,我引用了美国前财政部长劳伦斯.萨默斯的论文【吉布森悖论与金本位】中的论断:“在自由市场里黄金价格和真实利率是往反方向互动的。”意即黄金市场是美联储实施利率管理的重要渠道。黄金是货币性金属,对货币政策有非常重要的辅助作用,既可以检验货币政策有效性,也可以辅助货币政策的实施。

黄金价格与真实利率戚戚相关,央行能够控制名义利率,但却无法有效控制真实利率,因为真实利率除了名义利率之外,还取决于通胀率和Risk

Remium。而通胀率和Risk Remium取决于宏观经济结构,债务杠杆率,财政赤字,贸易赤字等等基本面因素。

因此黄金价格的长期走势是由上诉基本面因素决定,而且每年的黄金产量只有全球黄金总量的64分之一,几乎微不足道,黄金供应极度缺乏价格弹性的状况千年以来皆如此,这也就是为什么一般的供求法则并不适用于黄金的原因。比如,房价涨了,房地产商很快可以把房屋开发总数增加36%,但黄金却做不到同样的事情。与一般商品相比,黄金的特殊性无以伦比,黄金更像是无法通过超发来操纵的货币。人们认为房产可以抗通胀,因此也往往黄金也可以抗通胀,其实这是大谬不然的,因为黄金的特殊性被忽视了。

正因为黄金的特殊性,也决定了投机虽然在短期内能够左右黄金的价格,但长期内黄金的价格却完全取决于它的特殊性和基本面因素。这就像央行货币超发和超低利息短期内可以改变总需求,却无法实现经济的可持续性增长和生产可能性曲线的突破。

货币政策,财政政策和投机行为可以短期的扭曲现实,但宏观经济却无法逃脱现实的引力,没有什么比黄金的价值趋势更能揭示这点的了。正因为如此,传统的牛市观点已不适用,必须用超级周期的视角来审视黄金的价格。

因此为文。

【正文】

黄金价格在今年第二季度遭到了空前惨烈的挫败,金价比起2011年的峰值要低39%。非常有典型意义的是,许多专家都像末日博士Roubini那样,认为这次黄金价格崩溃的最重要原因是人们的通胀预期没有实现,尽管全球主要央行都在执行疯狂的货币宽松政策。

在决定是否逃离黄金之前,让我们思考两个问题:自己到底是黄金投资者还是投机者?黄金价格在基本面上是由通胀驱动的吗?

以史为鉴,投资者可以避免在现实的惨烈中丧失判断力:(如下图所示)

1970年代黄金也遭遇过于今年仿佛的浩劫,金价从1971年的$35/oz飙升至1975年1月的$197/oz,在接下来的21个月里,金价下错了50%,跌至1976年8月底的$103/oz。当时许多专家也宣布黄金牛市寿终正寝了,结果金价在接下来的直至1980年1月的40个月里翻了8倍,金价从$100/oz左右飙升至$850/oz。

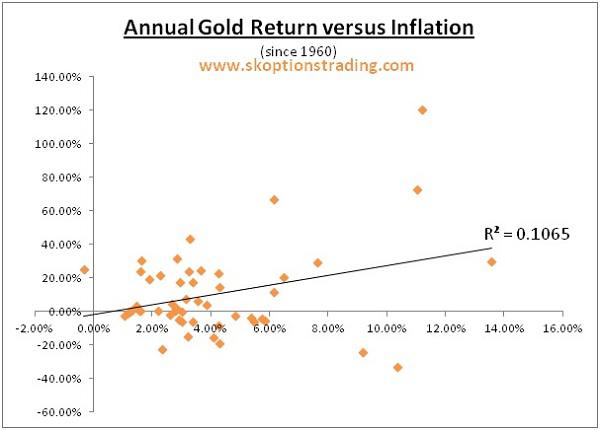

不知道Roubini熟不熟悉这段历史,让我奇怪的是,作为令人尊敬的宏观经济学家,Roubini竟放下身段做起了投行分析师的工作,除了预测金价要跌破$1000/oz之外,还宣称美股还有两年牛市,公然为美股做托,似乎有违末日博士的威名。遗憾的是,黄金价格并非如Roubini所言由通胀驱动,事实上,黄金用来对冲通胀的效果极差。(如下图所示)通过对过去50年的黄金价格进行回归分析,黄金价格和通货膨胀的相关系数只有区区0.1065,这说明只有10.65%的金价波动是由通货膨胀引起的。最近的一个例子是2009年,美国经济整年处于通货紧缩的阴影中,同期金价却从$874/oz飙升至$1100/oz左右。很明显,以通胀水平预测金价走势将给投资者带来巨大损失。

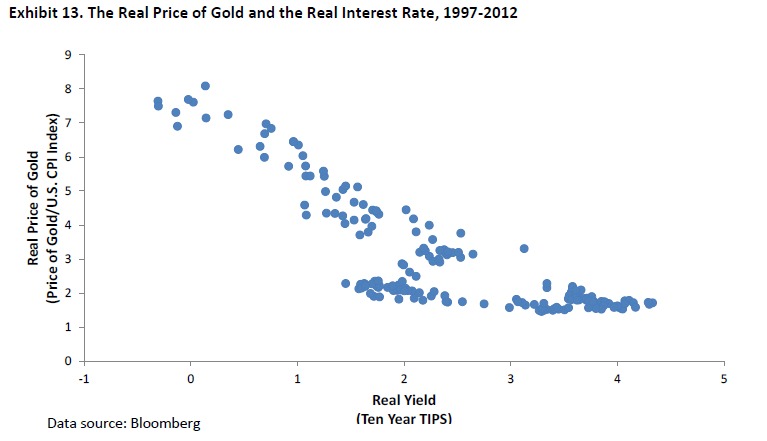

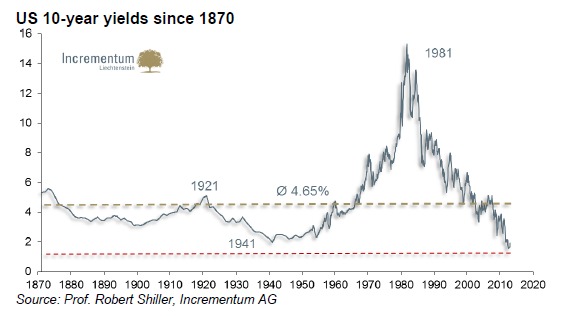

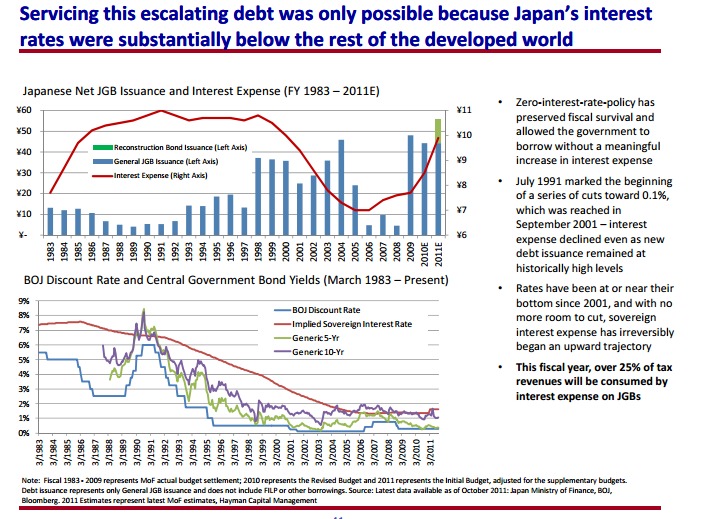

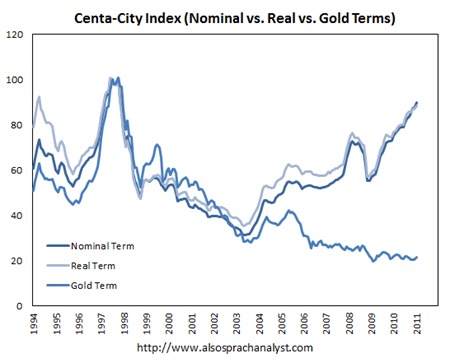

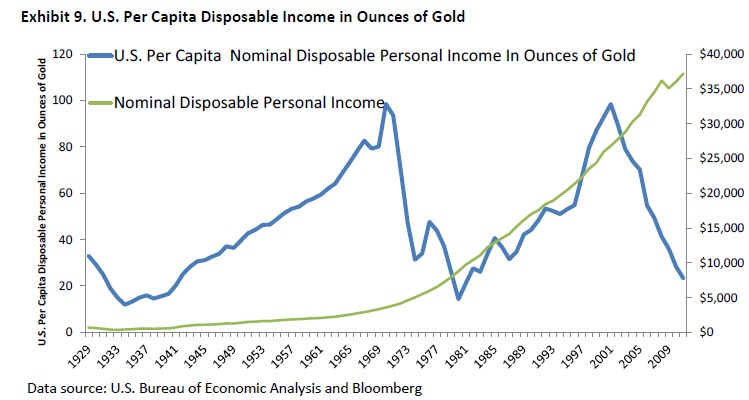

事实上,从基本面上来讲,黄金最重要的一个驱动因素不是通胀而是真实利率。根据杜克大学Campbell Harvey教授的研究报告【黄金的困境】,(如下图1所示)黄金真实价格和十年期联邦通胀保值债券(TIPS)的真实收益率的相关性为-0.82,这证明真实利率可以用来解释82%的金价波动,真实利率越低金价越高。自2008年以来,在美联储的引领下全球央行总共减息500多次,这是法偿货币有史以来,最大规模的全球性货币宽松。而此时由于债务情况的恶化,美联储大幅度加息的窗口机会已经越来越小。(如下图2所示)自1870年以来,长期美国国债的平均收益率是4.65%,如果该收益率上升到7%,联邦政府的年偿债支出将从目前的4500亿增加到2万亿美元--亦即税收收入的80%。在追求低息政策方面,同受债务危机困扰的欧盟和日本和美国相比更是有过之而无不及。(如下图3所示)迄今为止,日本的零息政策已有17年之久,尽管利息如此低,日本的偿债支出仍高达税收收入的25%,如果日本政府的平均融资成本增长3个百分点(达到4.6%),日本的偿债支出将占政府收入的全部。由此可见,黄金牛市最重要的支撑因素--负真实利率在今后较长时期内仍将完好无损。

(图1)

(图2)

(图3)

说到这里,笔者有必要指出黄金投资者在基本面上的诉求:黄金是对冲中央银行激进的货币政策,政府挥霍无度的财政政策和大规模金融危机的最佳保险。在严重危机出现时,大到不能倒的机构往往可以在政府和央行的支持下,通过负真实利率减轻债务负担和转移财富,而普通的投资者就没有这样的奢侈。拥有黄金可以避免投资者成为系统性债务和财富转移的牺牲品,其作用不亚于汽车上的安全带。中国人比较迷信买房,这里就以房产为例,自08年金融危机以来香港的房产价格上升了120%,(如下图4所示)但以黄金计价,香港的房价实际上比1997年的峰值水平下降了80%左右。不仅是香港,世界上绝大多数地区的地产牛市都离不开泛滥的流动性和超低的利率,这种基于法偿货币扩张的财富往往经不起真实利率显著上升或金融危机的考验。这种情况之所以出现,是因为以黄金计价的话,人均可支配收入实际上是在不断减少。(如下图5所示)根据Harvey教授的研究报告,自1929年以来,美国人均可支配收入名义年均增长率为5%左右,而以黄金计价的话,该数据每年平均减少0.5%。1929年的人均可支配收入值46盎司黄金,如今的数据只值20盎司黄金。由此不难理解为什么那么多在地产牛市中成为百万富翁的普通美国家庭在金融危机中一夜破产。通过法偿货币扩张来创富往往是在追逐幻觉。上千年来,为财富保值成为了无数人的梦想,只有黄金经受住了其间无数次战争,政府破产和金融危机等等天灾人祸的考验,Roy Jastram教授的经济史名著【黄金常数】对此进行了十分精辟的阐述。

(图4)

(图5)

放眼寰宇,复苏步履蹒跚,债务危机此起彼伏,国家之间通过以邻为壑的政策捷径竞争,通过预支后人的财富来为今天的危机和奢侈买单,既得利益的繁荣过度依赖系统性的债务和财富转移,负责任的货币政策和财政政策几成奢望,所有这一切都证明黄金牛市虽然受重创,但依然完好,目前的这个挫折只能算是个迷你熊市,黄金牛市的超级周期还有好戏上演。

作者:公民经济学家吴迪

|