震惊无比! 中国整个经济可能是一个庞氏骗局

从任何指标上看,每年新增贷款的增长速度都快于 经济增长,新增利息超过GDP的增量。换句话说,

中国整个经济可能是庞氏骗局。 http://2newcenturynet.blogspot.com/2018/07/blog-post_455.html

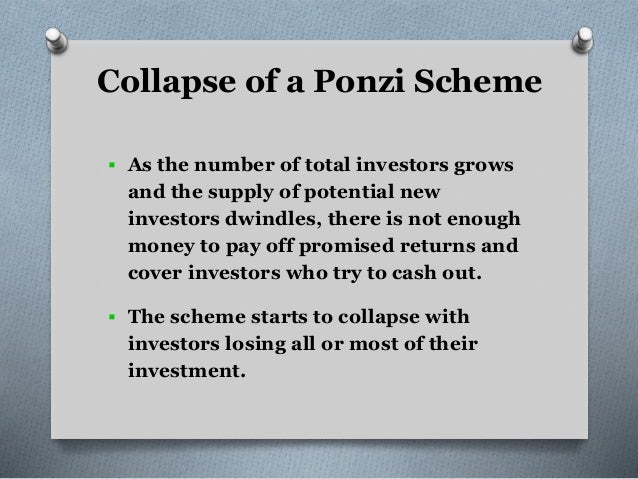

庞氏骗局 本词条由“科普中国”百科科学词条编写与应用工作项目 审核 庞氏骗局是对金融领域投资诈骗的称呼,金字塔骗局(Pyramid scheme)的始祖,很多 非法的传销集团就是用这一招聚敛钱财的,这种骗术是一个名叫查尔斯·庞兹的投机商人 “发明”的。庞氏骗局在中国又称“拆东墙补西墙”,“空手套白狼”。简言之就是利用 新投资人的钱来向老投资者支付利息和短期回报,以制造赚钱的假象进而骗取更多的投资。

查尔斯·庞兹(Charles Ponzi)是一位生活在19、20世纪的意大利裔投机商,1903年移民 到美国,1919年他开始策划一个阴谋,骗子向一个事实上子虚乌有的企业投资,许诺投资者 将在三个月内得到40%的利润回报,然后,狡猾的庞兹把新投资者的钱作为快速盈利付给 最初投资的人,以诱使更多的人上当。由于前期投资的人回报丰厚,庞兹成功地在七个月内 吸引了三万名投资者,这场阴谋持续了一年之久,才让被利益冲昏头脑的人们清醒过来, 后人称之为“庞氏骗局”。

美媒:特朗普的贸易战可能引发中国债务危机美国彭博资讯社7月18日分析称,中国没有机会减少与美国的贸易顺差,以应对特朗普总统的关税威胁。美国没有具体要求中国做出什么反应。但它的努力可能会带来意想不到的副作用:中国的债务危机。

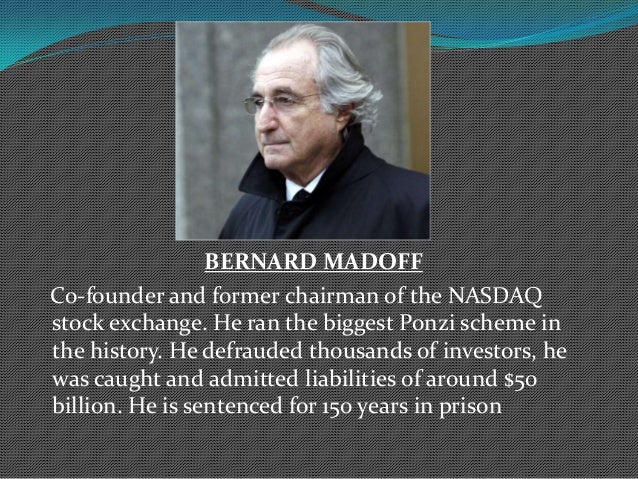

对出口的机电产品增加25%的关税,乍一看似乎是对离岸外包的隐形税。 重点在于半导体和核组件的类别,美国在中国的这些产品的制造商都 非常强大,让我们想起了特朗普2016年的承诺"向任何离开我们国家的 业务征税"。 然而,离岸外包似乎毕竟不是目标。现在,由于新的关税主要针对亚洲 价值链的低值出口,销售美国购买廉价产品的简单事实已经成为问题。 无论是哪种方式,美国政府似乎都在缩小当前账户赤字(占GDP的2.4%左 右,远低于2006年至2007年的6%),就像美联储提高利率一样。在中国 已经出现了受害者。7月13日,人民币兑美元汇率达到6.725美元,是 一年中最低的,比5月底低5%。 这样的举措对那些控制较少的货币来说并没有什么大不了的。但是保持 人民币的稳定是中国领导层对人民承诺的关键,汇率是由中央银行严密 管理的。 中国投资者已经购买了一年的官方保证,但现在他们也不太确定,并再 次出口资金:5月可能出现净资本外流和外汇储备下降。货币是中国出色 管理经济形象的最明显的标志,GDP增长的光明不会受到贸易、就业或 消费的暂时性阴云的困扰。 还有许多其他迹象:上海股票综合指数在一个月内下降了7%,是2016年 9月以来的第一次降到了3000的政府红线以下。公司债券即将创下一年 来最严重的违约纪录。垃圾债券收益率飙升。人们对债务的焦虑情绪已 经达到高潮,每天都有报道说政府不能支付员工工资或养老金。在一些 城市,房地产价格暴跌,还有一些城市价格冻结,因为市政府插手停止 交易。 非常明显,债务的巨大负担将拖累经济造成经济衰退,这很难做出精确 的估计。但从任何指标上看,每年新增贷款的增长速度都快于经济增长, 新增利息超过GDP的增量。换句话说,中国整个经济可能是庞氏骗局。

许多分析家指出,中国政府拥有一切,包括银行,并可以无限发行人民 币,以保持经济的偿付能力。这一论点的缺陷在于中国在全球经济中的 作用:它是世界上最大的出口国和第二大进口国。货币充当着国内和国 际经济的接口,其价值是供求关系。 庞氏经济一直由廉价的美元通过合法或非法渠道进入,而现在的问题是 结构性盈余正在消失,而美国试图寻求的"热"钱少了。当美元进入时, 中央银行购买美元并发行人民币。如果它的发行量超过了流入量的正常 范围,那么它就会引发通货膨胀。 这让我们回到了特朗普和他的贸易战。贸易议程中的根本思想是来自共 和党右翼的一个古老的观点,认为美国在布雷顿森林货币体系下为战后 的领导角色付出了太多的代价;美国领先意味着美国独自前进。 美元标准支撑着全球商业体系,而不是贸易政策。美国的贸易逆差是因 为它希望拥有支配全球贸易的货币,而不是中国掠夺性政策的牺牲品。 十九世纪下半年黄金标准的上升是全球贸易扩张的重要基础。它从1913 开始崩溃,引发了贸易崩溃。 在布雷顿森林货币体系之后,美元接管了全球标准,而前总统理查德• 尼克松让美元不再兑换黄金时,它成为纯粹的法定货币。这意味着, 美国可以在世界范围内推出任何一种货币,以支持本国经济增长和生活 方式的改善,从而超过生产率的收益。难怪中国希望人民币也能这么做。

近期人民币贬值是一种抑制美国关税效应的策略,但实际上,资本账户 对中国公司的进口比经常账户要大得多。中国央行几乎肯定会在近期内 撤回汇率:当局更关心的是黄金储备、成功上市的小米公司、蚂蚁金融 公司,以及利润丰厚的债券问题,而不是主导出口的私企和主要外资企 业。 改革开放以来,中国一直遵循重商主义贸易政策,迄今为止,由于大量 资金流入,中国已经成功地维持了大量的不良债务。美元的紧缩似乎会 使中国的信贷泡沫破裂成为必然。当这种情况发生时,人民币将不得不 大幅贬值。这将对世界产生通缩影响。这也将导致中国在全球GDP中所 占份额的下降,极大地降低中国对大宗商品的需求,并削弱其在国际政 治舞台上的作用。 中国的贸易做法大多是不公平的。但这种不公平现象同样来自于美国政 策,为支持大公司,而以不让工人从中国的结构性补贴中获益为代价。 这两个问题都难以解决,甚至比惩罚出口更加困难。当中国紧缩并转向 内部时,没有人会受益。特朗普可能也得不到他所希望的结果。

重磅!我们的经济是否已陷入债务庞氏骗局? 2017年02月20日 16:46 金融深度 http://cj.sina.com.cn/article/detail/1680937367/168839 什么叫做债务庞氏骗局? 就是一个人(或经济体)欠钱数量超过了他的偿还能力,只能靠着借 新债还旧债,拆东墙补西墙勉强支撑,一旦新债借不到,也就玩完了。

举个栗子。 一个人开公司本来欠钱100万元,每年需支付本金+利息16万元 (10年期),他的公司过去每年能挣20万元,所以他不断扩大借债 规模,结果现在债务膨胀到了200万元,因为经济形势不好,他的 公司每年能挣30万元,但每年需要偿还的本金+利息已经变成32万 元…… 因为必须借了新债才能还旧债,这家公司已经陷入债务庞氏骗局之 中,在可预见的将来如果公司不能迅速挣大钱或变卖公司资产的话, 这家公司就会变成一家骗子公司。 如果这家公司就是我们自己的公司、自己的国家呢? 2016年5月份,我曾经用大量数据专门写了一篇文章“中国债务到 底有没有崩盘危险”(因“路财主”公众号被封号,有兴趣阅读此 文的人请查看备用公众号“路财主频道”最新文章),也在本公众 号中写过一篇文章“中国债务超过200万亿!那些烂账最终会去哪 里?”,但最终的结论是:无论中国的债务情况如何严重,只要结 新债还旧债能够撑下去,政府都不会允许大规模的显性违约出现。 根据央行最新数据,到2016年底,中国总债务规模已达244万亿元 人民币(如考虑外债,约为255万亿元),而根据统计局的数据, 2016年底中国GDP达到74.4万亿元,这意味着我国的总负债率高达 342%,其中去除金融行业负债,再考虑到中国企业外债约1.5万亿 美元,中国实体经济的总负债188万亿元,负债率高达253%…… 这还只是中国的官方统计数据,要是按照国际清算银行的统计口径, 早在2015年底中国的实体经济负债率已经接近260%,而全球各大投 行和评级机构估算,中国2016年的实体经济负债率大约在280%- 300%,这意味着央行的数据还有可能是低估的。 根据央行相关数据,中国的家庭、政府和实体企业负债额度分别是: 33万亿(44.4%)、41.2万亿(55.7%,含地方债务,但不考虑债务 置换规模)、102.6万亿元(138%,包括国有企业和私营企业), 合计176.8万亿元,而金融行业负债也高达67.2万亿元。

暂且不管政府部门债务和家庭部门债务,但就实体企业债务情况 来算一下债务负担。 根据央行统计数据,中国实体企业2016年底人民币负债总额102.6 万亿元(BIS统计的中国实体企业2015年底负债就已经达到了170%, 可能考虑了美元负债和地方债额度),将这些负债全部按照10年期 贷款来进行计算,根据中国人民银行公布的5年期以上贷款利率均 为4.9%来计算,不考虑本金支付的情况下,中国的企业每年需要支 付的利息总额最低: 4.9%×102.6 = 5.03(万亿元) 进一步的,全面考虑国内实体经济债务(不考虑外债),按照人民 银行公布的1年期贷款最低利率4.75%计算,188万亿元债务,其每 年需要支付的利息总额为: 188×4.75%=8.9(万亿元) 对比之下,根据统计局数据,中国以人民币计价的GDP在2016年 增长6.7%,从2015年的68.9万亿元变为2016年的74.4万亿元, 增长量为: 74.4-68.9=5.5(万亿元) 换句话说,中国2016年全社会新增财富量仅勉强够企业支付债务 利息,要考虑到家庭负债和政府负债,2016年的GDP增量连支付实 体经济利息都远远不够。 这样简单比较一下,你就知道中国经济目前是不是已经陷入债务 庞氏骗局阶段了。 其实,我还是忽略了一些问题: 1)中国社会的新增财富中有很大一部分其实被政府以税和费的形 式拿走了——前几天热炒的“曹德旺去美国开工厂”和中国企业的 “死亡税率”就是这个概念,而根据财政部最新的数据,2016年 中国一般公共预算收入15.95万亿元,相比2015年的15.22亿元仍然 增加了0.73万亿元,关注中国政府税负到底高不高请点击“中国税 负到底重不重?是不是全球第2?”。 2)除非是央企,绝大多数企业几乎不可能以4.75%的利率借到资金; 3)企业债务绝不仅仅需要支付利息,更重要的是还需要支付本金 ——即便按照10年期贷款来计算,折算下来企业每年的本金偿还就 需要10.3万亿元。 有人该问了,如果经济陷入债务庞氏骗局,接下来会发生什么? 正如我在“中国债务到底有没有崩盘危险”一文中的解释,只要 能够撑下去,中央政府肯定不希望出现大规模显性债务违约,所以 一定会在某种程度上默许借新债还旧债,从2014年执行到2016年的 地方债置换,其实就是允许地方政府借新债还旧债。

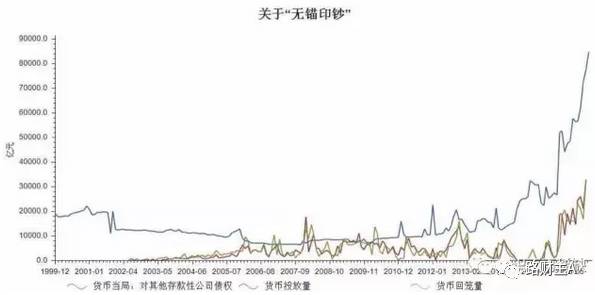

作为债务负担最大的一个部门,你用脚趾头都可以想象得到的是, 无数的中国企业也都在玩借新债还旧债的把戏,而玩穿帮了的事件 在2014年迄今更是一个接着一个,比方东北特钢、比方天津钢铁、 比方春节前夕的侨兴债事件(侨兴集团借新债还旧债,欠广发银行 的旧债还了,招财宝投资者的新债还不了)…… 有人说,这岂不意味着中国人民银行又会大肆搞无锚印钞? 恭喜你,答对了! 下图就是1999年底到2017年1月份央行无锚印钞的整体情况。

在春节前一周之内,央行公开市场逆回购累计净投放人民币1.13万 亿元,而逆回购未到期存量已经高达1.86万亿元,创下历史最大单 周净投放记录——此前单周最高纪录“仅”为6900亿元。 看了央行无锚印钞这么多,如果你就此脑洞大开,认为中国房地产 还要大涨,认为接下来会出现物价暴涨——那我不得不说,短期来 看(一两年之内),你可能会大错而特错,实际上,我更倾向于认 为,接下来两年之内,物价会温和的上涨,而房价几乎没有了上涨 的可能。 原因如下: 首先,债务庞氏骗局本身就可以撑很久很久,久得远远超过你投资 失败的时间,至少我自己不认为中国的债务庞氏骗局马上就会破裂 ——实际上,中国自2014年开始经济整体上就明显出现债务庞氏 骗局的征兆,因为根据克强指数的三个指标(铁路货运量、用电量、 新增贷款),自2014年以来都非常难看(2016年下半年以来有所 好转,但依然很难看),但我们的货币和债务却在蹭蹭蹭的增长; 其次,对一个国家来说,债务庞氏骗局开始破裂初期和中期,因为 债务消失的同时信用也一并消失,也因为太多人急着要用钱还债, 所以不仅不会发生通货膨胀,而且会发生相对比较严重的通货紧缩 ——这就是桥水基金老大雷-达里奥所谓的“债务通缩”,即便是 央行很积极的推进无锚印钞,只要不超过债务通缩所造成的信用 消失速度,物价还是会下降;如果央行印钞速度略略快于信用消失 速度,那么物价也仅仅会出现极为温和的上涨而不会暴涨。

最后,如果一个大国政府想延长自己的信用而不是自取灭亡的话, 他们也不会选择津巴布韦式的疯狂印钞和大水漫灌,而是会采取定 点滴灌(针对特定债务用特定的办法)的方式来将大规模显性债务 违约拉长到很长的期限之内,所谓“以时间换空间”来解决债务 问题。 当然,你要是具体问我债务庞氏骗局最终破裂的时间要多久—— 诚实的说,我也不知道。 数据虽然不会骗人,但每个经济体所能承受的数据高低不同,这个, 和政府的控制力、人民的忍耐力、经济体系的韧性等都有关(举例 来说,日本的政府债务/GDP持续多年维持在150%以上水平,日本 经济并没有崩溃,而很多发展中国家往往超过80%经济就会崩溃, 发达国家也基本没有超过120%的)。

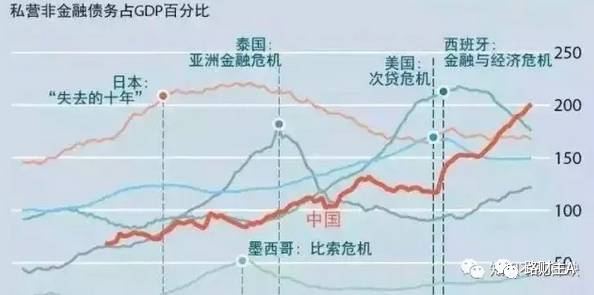

在这里,借用别人的图,我最后倒是可以给你展示下各国爆发金融 或经济危机时期私营非金融部门债务占GDP比例的情况(数据截止 到2015年底),该怎么来理解,那是你的事情咯!

中国经济已经沦为庞氏骗局 罪与罚 2017-03-08 08:01:49 罪与罚 2017-03-08 08:01:49

中国的泡沫经济,已经彻底蜕变成一个巨大的“庞氏骗局”。 它的存续,几乎完全依赖于连续的货币超发,发新币赌旧洞, 它自体已经失去了自我维系的能力。这样的后果,当然以大崩 盘、大萧条为结局。大家或许看到阿尔卑斯山雪崩的震撼场面, 或许看到海啸吞噬一切的恐怖场景,就是那个样子。

从2002年到2012年底,中国的广义货币供应量,从2002年 底的18.5万亿,涨到了2012年100万亿以上,涨了5倍,驱动着 名义经济总量涨了2倍。货币供应和名义经济增长似乎不匹配, 多出的货币哪里去了?

这期间美国的货币量才增加了多少呢?

美国的M2增长了53%,而美国的最广义货币M3,从9万亿涨 到当下的13万亿,增长了45%。同期美国的名义经济总量涨了 36%,而自金融海啸以来美国国内资产缩水了40%以上,几乎退 回到2000年的水平。

不考虑CPI数据,仅凭直接经验,中国的通胀实际上已经失 控:货币增幅将维持在16%以上,五年后将翻一番;多种要素价 格长期被管制,潜在涨价因素蠢蠢欲动;农村红利消失殆尽; 输入性通胀压力空前;房地产绑架全社会,已呈现“大而不能 倒”之势。

通过国内央行的货币发行数据,我们可以判断,不管本经济 体曾经是何等的健康,何等的卓越,它目前已经彻底蜕变成一个 巨大的“庞氏骗局”。它的存续,几乎完全依赖于连续的货币 超发,发新币赌旧洞,它自体已经失去了自我维系的能力。说 的通俗一点,就是“泡沫”,说的学术一点,就是其价格已经 远远超出了其能够产生的现金总流入。关于这种骗局的成局与 破灭,将是必然的。你让政府将货币发行,回归到与GDP同步的 状态,看他敢不敢,本经济体立即崩盘。但是,货币超发是有 严重后果的,这将导致严重的资产泡沫和通货膨胀,49年的GMD 因此失去了大陆,日本、东南亚经历了相当惨痛的经济崩盘与 衰退,日本至今仍在衰退的泥潭中挣扎。

正如前面所言,世界上并不存在永动机。从长期看,无论 有抽象存在还是具体存在,一切都会消失,一切都会死去。至 今,在通胀已如烈火般蔓延的形势下,本经济体不敢停止货币 超发,亦不敢真正的调低经济增速。也就等于,本经济体仍在 执迷于永动机的存在。这样的后果,当然以大崩盘、大萧条为 结局。

大家或许看到阿尔卑斯山雪崩的震撼场面,或许看到海啸吞噬

一切的恐怖场景,就是那个样子。地球上的一切事物,都不会 脱离引力作用,

向上推一样东西,你需要用很长时间, 很大的力气;让它加速落下, 只 需 要 你 放 手 。

宇宙的膨胀会经历N亿年的时间,而宇宙塌陷,回归为黑洞, 可能只需瞬间。

本经济体的“庞氏骗局”本质,不仅基于巨额的货币超发,

而且在于本经济体基本上全是“硬邦邦”的资源消耗产业,而 资源终究是有限的。一旦资源枯竭,本经济体如不能顺利完成 转型,则游戏崩溃不可避免。2010年,资本形成对GDP增长的 贡献率是54.8%,这已是历史性的高位。它不会永远膨胀下去, 只要你不主动调整,它一定会以崩溃式的局面结束。

【2013-07-29 日前,《纽约时报》专栏作家保罗•克鲁格曼 发表评论文章,直言“中国的‘低消费高投资’经济就是一种 庞氏骗局。中国经济就像一架自行车,不前行就会倒下,现在 这中国庞氏自行车正冲向一堵墙。”

克鲁格曼文章中表示,从某种程度上说,中国的“低消费高投 资”经济就是一种庞氏骗局。他举例说,中国企业正在疯狂 投资,不是用来兴建服务于消费者的产能,而是用来为投资品 买家服务的——实际上,现在这些投资是为了利用未来的投资, 进一步扩大产能,而生产出来的产品并无明确的最终买家。

克鲁格曼还将中国经济喻为一架自行车,如果自行车不往前行, 就会倒地,但他担忧中国经济不知道如何减速。同时,他认为 中国农村劳动力的耗尽将会形成一堵墙。他说:“中国庞氏 自行车正在冲向一堵墙。而且,这只法西斯章鱼已经唱响了它 的绝唱。”

|