|

在美投资理财二十年总结

洛山愚士

本文总结北村过去二十年中在美国投资理财的经验教训。前十年确实是在“炒”股 -- 那时进进出出,云霄飞车,有枣一杆子,没枣一棍子,稀里哗啦,满地鸡毛,忙得不亦乐乎,虽未亏本,却也没赚到什么钱(见《浅谈指数基金投资》)。2001年互联网泡沫破碎后,痛定思痛,改变策略,采取“懒汉投资法”(见下文)。十年多来,虽经历了美国历史上罕见的金融危机(2007-2008),却略有斩获,估计退休后的渔樵耕读尚能为继。俗话说,吃一堑、长一智。习总也指出,不能用现在的十年否定过去的十年。比较前后十年,今总结出下面十条跟大家分享,属个人经验之谈,既不专业,也不一定适合所有人。

(一)私人投资理财以提高家庭净资产值(Net Asset

Value)的增长率为主旨,而不是偏重某股票某基金或某房产。家庭净资产值(NAV)涉及整个家庭的经济活动,包括收入、支出、现金储蓄、股票房地产投资、退休金计划、健康人寿医疗保险、等等,是一个全局的概念;见博文《在美投资理财心得(五之一)》。

(二)在投资理财上,本人的观念是:投资乃回报与风险的平衡,理财则是资源的合理分布(proper

allocation),重点在于风险管理(risk management);详见博文《在美投资理财心得(五之三)》。

(三)在股票和基金(包括401k退休计划)的投资中,本人采取了下面极其简单的“懒汉投资法”:

(1)85%的资金用于指数基金(index

mutual funds or ETFs);

(2)15%的资金用来买dividend股票,基本采取buy-and-hold的方式。

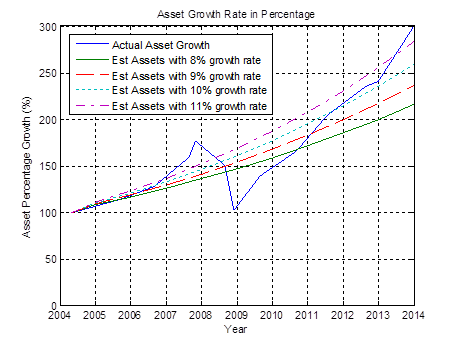

此法将在博文《在美投资理财心得(五之四)》(待发)中详细展开。这样做的好处是:省心省力省事,任凭风浪起,稳坐钓鱼台,吃得好,睡得着,该干什么还干什么;不必像房地产投资那样,时刻得为找房客修房屋甚至打官司而操心。在“懒汉投资法”的指导下,过去十年(2004.4-2013.12),本人的家庭净资产值(NAV)的平均年增长率为11.6%。换句话说,如果2004年初的NAV是100,2013年底的NAV就可达到300。考虑到2013年股市增长的非理性部分与2014年可能发生的股市修正(correction,10%

or more),过去十年合理的NAV年增长率应该在9.5%左右;见下图。这个增长率可使NAV八年翻一倍,对本人而言足矣。

过去十年家庭净资产(NAV)的增长(蓝色实线)

(四)在股票债卷的投资中,切忌以市场预测(timing the market)为准则买进卖出。Timing the market 会失去不少投资的良机,弄不好还会亏本。

(五)不可忽视投资的时间积分效应(the effect of time integral)。金融界常提到一个投资策略,叫做dollar cost averaging,就是每月或每季度追加一定投资金额。本人对此修改如下(以增强时间积分效应):

(1)当市场的增长率高于9.5%的年增长线,适当减少追加投资量;

(2)当市场的增长率低于9.5%的年增长线,适当增加追加投资量。

(六)Cash is king。平时保持总投资量5%的现金。当股市较高时(例如现在),储备现金增加到总投资量的10-15%,以备股市修正或崩盘时(10-40% drop)捡漏抄底。若临近退休,现金保持额度可以升高至20-25%。

(七)一般来说,用于投资的钱是十年内无需使用的,并且是在扣除了以下款项后的余额:

-

紧急备用款(6-12月的生活费)

-

孩子的教育基金

-

几年之内要动用的较大款项(如买房买车,房屋装修)

(八)不贪心不冒险不赌博,尽量降低投资成本。为此本人坚持“三不一没有”的政策:不借保证金贷款(margin

loan),不做空头(short selling),不考虑买卖的特权(option),没有玩日内交易(day-trading)。为节省投资和交易的费用,使用指数基金与Buy-and-Hold的方法不失为良策。

(九)股市房市债卷市场,能涨也能跌,暂时的损失不可避免,这是资本主义经济活动的特性之一。上面NAV图显示,金融危机来临时,财富缩水可高达40%。在这种情况下,就是股神巴菲特也不能保证不赔钱。期待私人投资每年都获利并不实际。但是,如果你对美国的经济与创新能力有信心、并且有足够的耐心和心理承受能力,在中长期(10年或者更久)保持家庭净资产9-10%的年平均增长率是完全可以做得到的。上述“懒汉投资法”是达到这一目标的方法之一。

(十)投资理财是一件跟个人性格兴趣心态境遇密切相关的事情,因此不存在一个万用的最佳投资方略。习总说过,鞋子合适不合适,自己穿了才知道。所以投资者应该自己做研究,找到适合自己的投资方式,设立合理的投资目标;投资方案一经确定就要切实执行,不要轻易更改;切忌人云亦云,见异思迁,频繁的买进卖出。华尔街有句格言:Bulls and bears make money, but hogs get slaughtered。这句话说的是那些想迅速致富而不停地买进卖出的人们最终将蒙受巨大损失。

私人投资理财的目的在于积累一定的财富以维持日常家庭的衣食住行,资助子女的教育,保证退休后过上较为安逸的生活。关于退休需要多少钱,博文《在美投资理财心得(五之二)》中提供了两个简单的公式,不再累述。常言说得好,钱多就多花些,钱少就少花些。并非一定要达到某个物质标准,生活才算幸福美满。大量事实表明,健康的身体与良好的心态对保持生活品质至关重要。

免责声明(Disclaimer)

This article

is about personal opinion on investment, not guidance for investment. The

interested reader should do his/her own research before engaging in any

investment activities. The author of the article makes no warranty of any kind,

expressed and implied, with regard to the claims and statements contained in

the article. The author shall not be liable in any event for incidental or

consequential damages and losses in connection with, or arising out of, the

furnishing, performance, or use of these claims and statements.

[洛山愚士(原创)2014年1月28日。作者保留版权,引用请注明出处。]

|