FB和奈菲两大科技巨头,季报之后股价一夜间的暴跌,让无数股民夜不能寐。FB正在玩的元宇宙概念,听起来,似乎一个模拟真实世界的未来世界,很快就会在咱们面前展开。人们日常生活不得不面对的烦恼就此有了一个比吸取毒品,醉酒更好的去处。注重短期实在收益的华尔街不那么容易被忽悠:不信这一套! 下面一个问题是,FB的选择是不是一条死路?还是说,它看到了常人没有看到的未来世界的辉煌?就当下而言,元宇宙,能够变现的主要还是游戏和对应的硬件销售。硬件部分依然极不成熟,和当年开始时的电脑286有点相似。后来电脑硬件的快速发展,得益于芯片技术的快速迭代更新,伴随着软件的跟进。今天,芯片技术,软件开发技术似乎都已经足够成熟,而且还有潜力无限人工智能带来的深度学习功能。笨重的头盔,会不会很快变的小巧玲珑?远程交互感觉会不会变的更加实实在在的真实和舒适?身处虚拟世界的人,是不是就此,很容易就能拥有一个自己培育的比自己更充满智慧的虚拟自己? 元宇宙会不会就此彻底摧毁中国的酒文化? 在虚拟世界的行贿受贿是不是变的更加的隐秘和方便? 思想控制在虚拟世界是不是更加的难以实现? 虚拟世界的核心,可是去中心化!

这些都是未知数。同时,也是人类将要解决也必须解决和应该能够解决的问题。疫情带来的隔离,加速了人们对远程交流“近距离”真实性的需求,微软也看到了这方面的潜在市场需求的巨大。未来的太空开发,这类需求将更加迫切。但是,这一切似乎都没有太大的市场价值,至少现在看来是。最重要的恐怕还是,它能够帮助普通的人类逃离现实,进入一个自己能够痴迷,乐不思蜀的虚拟世界。昔日,酒精,毒品,哪一种不是因为可以让人自我麻痹而需求巨大?人类的特点是喜欢自己折腾自己,让自己不知道自己到底在干什么!基于人类的这种永远不可能消除掉的劣根性,虚拟世界,或许会以一种特殊的软毒品,彻底的再造人类的生活,甚至是扭曲这个我们习惯了的生活世界。 这样看来,对元宇宙的开发,还是有着巨大的市场潜力的。作为先行者的FB,看来没有狡猾的微软走的稳妥,股价的表现说明了很多问题。保持领先,却不冒进,是很需要艺术的。 如果仅就股价的暴跌而论,似乎说明不了太多的问题。当年的苹果甚至是谷歌,也有多次股价的暴跌时刻。记得谷歌刚刚上市的时候,八十美元的股价,很快被炒到一百五十美元,后来再跌到八十美元。今天,它已经在三千美元左右晃荡了。那么,FB也有再生的一天吗?

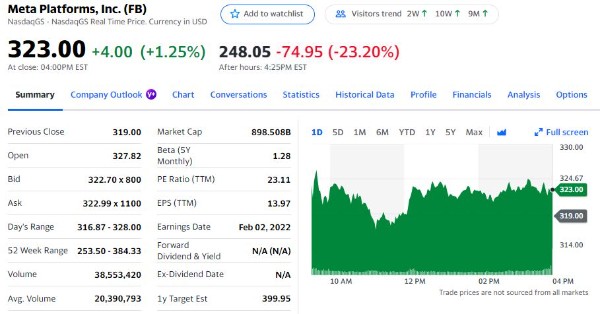

下面这篇文章的分析不错,留在这里供未来参考。未来我们在继续跟踪,分析。 步奈飞后尘!“元宇宙”Meta四季报后雪崩23%, 发生了什么?| 财报见闻作者: 杜玉 2022-02-02 19:43 市场最担心的发生了:数字广告巨头Meta警告受到高通胀和供应链瓶颈对广告商预算的冲击,在元宇宙尚未建成之际,用户更喜欢的短视频产品货币化能力偏弱,盘后大跌23%,市值抹去1650亿美元,拖累纳指100 ETF QQQ跌超1.8%。 2月2日周三美股盘后,战略重心向“元宇宙优先”转变的社交媒体和数字广告巨头Facebook公布了2021财年第四季度财报,这也是去年10月其将母公司更名为Meta Platforms以来的第一份季度财报,给了投资者一个窗口近距离观察Facebook向元宇宙转型带来的财务影响。 Meta Platforms去年四季度营收同比增20%,略超预期,每股收益同比降幅较市场预期翻倍,是2019年第二季度以来首次出现净利润下滑。核心应用程序Facebook的用户指标逊于预期,对今年一季度的营收指引也不佳。 公司警告受到高通胀和供应链瓶颈对广告商预算的负面影响,用户更喜欢的短视频产品货币化能力相比其他成熟功能偏弱,盘后大跌23%,跌去75美元至一年最低,拖累纳指100 ETF QQQ跌超1.8%,成为继奈飞之后第二家财报后暴跌的科技巨头。

金融博客Zerohedge称,23%的跌幅若发生在日间交易时段,将创公司历史上最大的单日跌幅,相当于抹去了1650亿美元市值,或者是第二大数字货币以太坊市值的一半。

Facebook母公司Meta周三涨超1%,连涨五日,收复1月14日来绝大部分跌幅,今年迄今跌4%,较去年9月7日所创历史新高回落16%,从更名为Meta前一日的去年10月27日以来涨3.5%。FactSet统计的53位分析师有41人评级“买入”,平均目标价近398美元有23%的涨幅空间。 该股目前在FAAMNG大型科技股中估值最便宜,较纳指100折价20%,市盈率为明年盈利预期的21倍,而纳指100市盈率为近26倍。资管机构Janus Henderson 的研究主管Matt Peron称,基本面强劲的公司估值相对便宜,是他喜欢Meta股票的理由之一。 Q4营收增幅较去年前三季显著放缓,两年半首次净利下滑,关键用户指标不佳财报显示,去年四季度Meta营收336.7亿美元,略高于分析师预期的334亿美元,同比增20%。不过营收增幅较去年前三季度明显放缓,此前分别为47.6%、55.6%和逾35%,去年二季度营收增幅曾为2016财年第三季度以来最快。 当季调整后每股收益EPS为3.67美元,弱于市场预期的3.84美元,同比下降5%,比市场预期的降幅2%明显翻倍。净利润不足103亿美元,大幅弱于预期的109亿美元,同比跌8%,是自2019年第二季度以来首次出现净利润下滑。

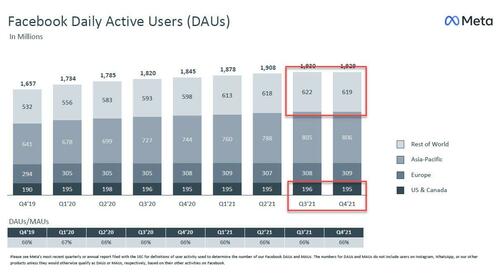

关键用户指标不佳。Facebook四季度日活用户为19.3亿,与上季持平,同比增5%,弱于市场预期的19.5亿。更被关注的月活用户为29.1亿,同样持平三季度,同比增4%,预期29.5亿。

但衡量货币化用户群能力的另一核心指标:每用户平均收入(ARPU)为11.57美元,同比增14%,略高于预期的11.38美元。 包括Facebook、Messenger、Instagram和WhatsApp等全应用家族的日活用户为28.2亿,同比增85,略高于上季度的28.1亿;月活用户为35.9亿,同比增9%,略高于上一季度的35.8亿。 此外,公司四季度运营利润率37%,略高于三季度的36%,但显著弱于上年同期的46%。当季和全年的资本支出(包括融资租赁的本金支付)分别为55.4亿美元和192.4亿美元。 去年四季度和全年分别回购了191.8亿和448.1亿美元的A类普通股,尚有387.9亿美元授权额度待用。去年末持有的现金及等价物从三季度末的580.8亿美元降至480亿美元,员工人数从逾6.8万人进一步增至近7.2万人,而且同比增长23%。 就全年营收来说,2021年Meta总收入逾1179亿美元,较2020年的859.7亿美元增长37%,超出市场原本预期的增幅20%。 一季度指引疲软,通胀和供应瓶颈干扰广告客户预算,上半年交易代码改为META值得注意的是,Meta对今年一季度的指引逊于预期,预计营收介于270亿至290亿美元区间,等于同比增长3%至11%,市场则普遍预期会超过301亿美元。 财报声明称,今年一季度的营收同比增幅主要受到广告显示次数(ad impression,即广告在社交内容分发中被用户看见的次数)和定价增长的不利因素拖累。 除了对用户时间争夺加剧之外,新推出的Reels短视频功能更受喜爱,但货币化能力低于Feed和Stories等更成熟的核心产品。同时,其广告定价能力持续受苹果隐私更改的负面冲击,高通胀和供应链瓶颈等宏观经济挑战正在影响广告商的预算,外币汇率也会成为营收同比增长的阻力。 公司预计2022 年的总支出为900亿至950亿美元,此前的预测为910亿至970 亿美元,支出增长将由对技术、产品、人才和基础设施的投资推动。其中。预计今年资本支出290亿至340亿美元,与此前估计持平,主要来自对数据中心、服务器、网络基础设施和办公设施的投资。 财报称,公司对人工智能和机器学习方面的投资“显著增加”,但今年资本支出的主力不包括“元宇宙”:“虽然Reality Labs产品和服务在未来可能需要更多的基础设施容量,但它们现在不需要大量容量,因此不是2022年资本支出的重要驱动力。” 公司高管在财报电话会上表示: 人工智能将在打造“元宇宙”的过程中发挥重大作用。 鉴于TikTok大受消费者欢迎,公司未来将侧重于Instgram旗下的Reels短视频品牌。

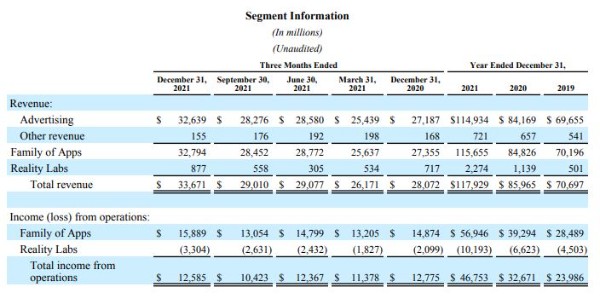

公司还准备在今年上半年把股票交易代码变更为“META”,取代2012年美股IPO以来的代码“FB”,确切时间细节有待未来公布。 Meta首度披露包含元宇宙战略的部门业绩,收入全年翻倍但去年净亏逾100亿美元,亏损逐年扩大Meta新版财报结构由两个部分组成,一个是“应用程序家族”,包括 Facebook、Instagram、Messenger、WhatsApp 和其他服务,第二个是FRL(Reality Labs,Facebook现实实验室),包括与AR(增强现实)和VR(虚拟现实)相关的硬件、软件和内容。 这是Meta首次披露包含元宇宙战略的FRL部门财务数据,公司预计对元宇宙的投资令2021年营业利润减少约100亿美元,FRL短期不会盈利。在去年7月CEO扎克伯格对元宇宙的愿景描述中,他希望用五年左右将Facebook打造为一家元宇宙公司,而数十亿美元的多年投资会蚕食利润。 财报显示,FRL去年四季度收入8.77亿美元,环比增57%,同比增22%。这一部门2021全年收入22.74亿美元,较2020年收入11.39亿美元翻倍,2019年收入为5亿美元。 同时,该部门去年四季度的运营亏损为33亿美元,全年各季度的净亏损逐渐扩大,2021全年净亏损101.9亿美元,2020年净亏损66.2亿美元,2019年净亏45亿美元。 相比之下,应用程序家族的四季度收入接近328亿美元,环比增15%,同比增近20%。2021全年收入逾1156亿美元,2020年为逾848亿美元,2019年近702亿美元,期间从未录得运营亏损。

此外,广告收入四季度为326.39亿美元,符合市场预期,环比增15.4%,同比增20%,占营收比例近97%。非广告的其他收入当季为1.55亿美元,环比跌12%,同比跌近8%。 公司在三季度财报时曾预警称,预计非广告收入在四季度同比下降,因为2020年底推出的该一体式VR头显销售过于强劲,令2021年末的同比较难超越。 Meta从未披露过Oculus Quest 2头显的销售数据,去年7月的面部泡沫衬垫召回通知称涉及美国的约400万台设备。Oculus应用程序在去年圣诞节当天成为美国苹果应用商店免费app的第一位,也可视为该设备销售强劲的最新迹象,这是华尔街关注的一个焦点话题。 华尔街仍聚焦核心的社交媒体广告,元宇宙初始始货币化的清晰道路是关键分析普遍指出,尽管Meta表示将投资数十亿美元建设元宇宙虚拟世界,但就目前而言,其 Facebook 和 Instagram应用程序及占营收绝对大头的核心广告收入仍是投资者关注的焦点。 Meta拥有仅次于谷歌的全球第二大数字广告平台。去年三季报时公司曾警告称,四季度面临苹果操作系统隐私变更、宏观经济和疫情的持续打击及“重大不确定性。 专注于数字技术的Futurum Research首席分析师Daniel Newman指出,必须关注广告业务对价格上涨的敏感程度,在高通胀环境下,Facebook的稳健程度如何?如果经济放缓还能否继续提价Evercore ISI分析师Mark Mahaney也认为,苹果隐私变显然在三季度对Facebook产生了负面影响,关键问题是后者能否进一步降低这种风险,还是说负面影响有所扩大。 从今日Meta评价的“高通胀和供应链瓶颈减少了广告商预算”来看,可以说市场最害怕的现象正在发生。 投资者还希望看到FRL部门盈利能力的指标。美国银行分析师Justin Post上周称,华尔街想知道“未来几年投资元宇宙,对Meta造成的利润损失会有多大”。RBC Capital Markets分析师Brad Erickson称,投资者希望看到解决的一个关键问题是,元宇宙初始货币化是否有清晰道路。 自Meta发布元宇宙宣言以来,2021年共有224次美国公司的财报电话会提到“元宇宙”一次,而2020年仅有7次,显示出元宇宙作为移动互联网之后下一个主流概念的热度之高。但Bokeh Capital首席投资官Kim Forrest警告称,预计Meta会投资重金兴建元宇宙,先行者不能保证成功。 Global X 研究分析师Pedro Palandrani也称,元宇宙是“长期的故事”,短期内投资者更关注 Meta 如何驾驭苹果隐私变更、电商业务突破,以及通过Messenger或短视频Reels功能获利的方式。

|