最近几年,日本取代中国成为美国国债最大的持有者。数据表明,中国政府在大规模减持美国国债,就这个问题,咱和人工智能聊了一下,感觉还蛮有启发性的。人工智能作为不错的助手的功力,我在慢慢的试探。问的问题是三个方面:中国减持美国国债的具体实情? 这种减持的理性问题?这种减持从纯投资角度看的效率问题?美国政府将中国视为最具威胁的潜在对手,进行全方位的打压的同时,又有不少舞舌者,就中国的减持问题提高到报复性“武器”的高度。中美之间的竞争性合作关系,不可能实质性发生改变,变化的只会是方式和程度。

我问:中国最近几年在大幅减持美国国债,具体情况如何? ChatGPT

近年来,中国一直在大幅减少其美国国债的持有量。最新数据显示,截至2023年10月,中国持有的美国国债降至7696亿美元,这是自2009年以来的最低水平 (China Daily) (China Daily)。这一趋势已经持续了数月,反映出中国在国际资产管理和优化外汇储备结构方面的努力。 专家指出,这种减持行为并非是“抛售”,而是中国为了应对美国国债质量下降、收益率降低以及经济不确定性等因素,选择不再购买新的债券来替换到期的债券 (China Daily)。与此同时,随着美联储的加息政策推高了债券利率,债券价格下跌,中国减少持有量也有助于降低资产风险 (South China Morning Post)。 此外,地缘政治紧张局势和美元资产安全问题也是中国减持美国国债的重要原因之一。在美国冻结俄罗斯央行资产后,中国更加注重其外汇储备的安全性,逐步增加对黄金等其他安全资产的持有量 (South China Morning Post)。 综上所述,中国近年来大幅减持美国国债,是其优化海外资产结构和保障外汇储备安全的重要举措。 我问:国债利息是几十年来最高,对应的国债价格走低,应该是购买投资的最佳时机才对,这时候选择减持,是不是时机的选择不对呢?

ChatGPT 尽管目前美国国债的利息处于几十年来的最高水平,对应的国债价格较低,理论上可能是一个好的投资时机,但中国选择在这个时候减少其持有量,背后有几个复杂的因素需要考虑: 多样化外汇储备:中国希望通过减少对单一美元资产的依赖来优化其外汇储备结构。这种多样化策略包括增加对黄金等其他资产的持有,以降低单一资产的风险 (South China Morning Post)。 资产安全性考虑:由于地缘政治紧张局势加剧,中国对美元资产的安全性存在担忧。尤其是在美国冻结俄罗斯央行资产的事件后,中国更倾向于确保其外汇储备的安全 (South China Morning Post)。 债务风险和信用评级:美国政府的债务水平持续上升,财政赤字扩大,导致对美国国债的信心下降。信用评级机构如Fitch和Moody's也对美国政府债务的信用评级做出负面调整,这进一步影响了投资者对美国国债的信任 (China Daily)。 全球经济不确定性:当前全球经济的不确定性和美国可能的经济衰退前景,使得长期持有美国国债的风险增加。中国通过减少美国国债持有量,可以更灵活地应对全球经济的变化和潜在的金融风险 (China Daily) (South China Morning Post)。

总的来说,中国在这一时机选择减持美国国债,是基于多方面的综合考虑,包括外汇储备的多样化、资产安全性、美国债务风险以及全球经济不确定性等因素。这些战略调整反映了中国对其国际资产配置的谨慎态度。 我问:也就是说,更多的是基于政治安全上的考虑。现在黄金价位正高,美国国债价位正低,这时候放弃美国国债而选择黄金,从纯粹投资的角度看,似乎不是很理性?

ChatGPT 从纯粹的投资角度来看,目前的市场情况确实使得美国国债看起来具有吸引力,因为高利率意味着更高的回报率。然而,中国的决定不仅仅基于投资回报,还涉及到更广泛的政治和安全考虑。 政治和地缘政治因素:中美之间的地缘政治紧张局势加剧,中国对美元资产的安全性表示担忧,尤其是在美国冻结俄罗斯央行资产的事件后。中国担心其持有的美国国债可能会成为政治工具,这使得他们更倾向于减少对美元资产的依赖 (South China Morning Post)。 资产多样化和安全性:尽管黄金价格较高,但黄金被视为一种安全资产,特别是在全球金融市场波动加剧的情况下。增加对黄金的持有,可以帮助中国分散风险,提高其外汇储备的安全性和稳定性 (South China Morning Post)。 全球经济和金融市场的不确定性:全球经济和金融市场的不确定性增加,使得长期持有美国国债的风险加大。中国通过减少美国国债持有量,可以更灵活地应对这些不确定性,并保护其外汇储备免受潜在的市场波动影响 (China Daily)。 美国国债信用评级下降:美国政府的高债务水平和财政赤字扩大,导致信用评级机构如Fitch和Moody's对美国国债的评级做出负面调整,这进一步削弱了投资者对美国国债的信心 (China Daily)。

综上所述,虽然从投资回报的角度看,购买美国国债可能更具吸引力,但中国的决定更多是基于政治安全和资产多样化的战略考虑。这种决策反映了中国在保护其外汇储备安全和优化其国际资产配置方面的谨慎态度。 我问:如果和美国的对抗真的出现像俄罗斯那种情形,再怎么“分散”风险,对中国经济的打击也将是巨大,不可承担的,你觉得呢?

ChatGPT 你提到的观点是非常合理的。即使通过资产多样化和减少对美元资产的依赖,中国仍然无法完全消除与美国对抗带来的经济风险。如果中美关系进一步恶化,类似于俄罗斯的情形,确实会对中国经济造成巨大影响。以下是几个关键点,说明这种风险和潜在的影响: 经济互依性:中美两国经济高度互依。中国是美国最大的贸易伙伴之一,而美国也是中国出口商品的主要市场之一。任何形式的经济对抗都会影响两国间的贸易关系,进而影响中国的经济增长 (South China Morning Post)。 金融市场影响:如果中美对抗升级,可能会导致全球金融市场的动荡。中国在美国有大量投资,包括美国国债、股票和其他金融资产。任何形式的经济制裁或资产冻结都会对中国的金融稳定产生重大影响 (China Daily)。 供应链中断:中美之间的经济对抗可能会导致全球供应链中断。特别是高科技领域,两国都有重要的生产和市场角色。如果供应链中断,可能会影响全球的生产和消费,进而对中国经济造成连锁反应 (China Daily)。 外汇储备管理:尽管中国正在努力通过增加黄金储备和其他非美元资产来多样化其外汇储备,但美元在全球经济中的主导地位使得完全脱离美元资产非常困难。对美国国债的大规模撤资可能会引发市场的极大动荡,反过来影响中国的外汇储备安全和收益 (South China Morning Post)。 长期经济战略:为了减少潜在的经济打击,中国可能需要调整其经济结构,减少对外贸的依赖,增加内需的比重。这是一项长期而复杂的战略任务,需要系统性的改革和调整 (South China Morning Post)。

总之,尽管中国通过多样化其外汇储备和减少对美国国债的依赖来降低风险,但中美之间任何形式的严重对抗都会对中国经济造成重大影响。因此,中国在处理与美国的经济关系时,需要非常谨慎,平衡短期和长期的经济利益与安全考量。 我问:中国减持美国国债,对美国有什么大的影响?美国政府需要在乎吗?

ChatGPT 中国减持美国国债对美国经济的影响是多方面的,但其具体影响可能需要从短期和长期两个角度来分析。 短期影响市场动荡:作为美国国债的主要持有者之一,中国减持美国国债可能会在短期内引发市场动荡。如果市场预期中国将大规模抛售,美国国债收益率可能会迅速上升,导致借贷成本增加 (Yicai Global) (Asia Times)。 美元贬值压力:大规模的美国国债减持可能会增加美元贬值的压力,因为外汇市场可能会对大规模出售美国资产做出负面反应,从而影响美元汇率 (Asia Times)。

长期影响利率上升:如果中国持续减少持有量,可能会导致美国长期利率上升。美国需要吸引其他投资者来填补中国减持的空缺,这通常意味着需要提供更高的利率来吸引资金 (Council on Foreign Relations)。 财政压力增加:随着利率上升,美国政府的借贷成本将增加。这可能会加重美国的财政负担,尤其是在财政赤字和债务水平已经很高的情况下 (Council on Foreign Relations)。 依赖多元化投资者群体:中国的减持可能促使美国政府进一步多元化其投资者基础,吸引更多的国内和国际投资者,以减少对单一大买家的依赖 (Yicai Global)。

对美国政府的影响财政政策调整:美国政府可能需要调整其财政政策,包括削减开支或增加税收,以应对借贷成本上升的压力 (Asia Times)。 货币政策反应:美联储可能会采取行动,如调整利率或进行资产购买计划,以平衡市场动荡和利率变化带来的影响 (Council on Foreign Relations)。 地缘政治策略:中美关系的变化可能会促使美国政府在其他领域(如贸易政策、科技合作)上采取更为审慎的策略,以减少对中国的经济依赖 (Asia Times)。

总的来说,中国减持美国国债对美国经济和财政的影响是复杂的,可能会促使美国政府在多个层面上进行调整和应对。 我问:你说的这些似乎都只是中国官方的自我感觉。实际上,随着中国政府的大规模减持,美元在不断的升值,美国国债价格也只是对联储利息政策的反应敏感。倒是日本,正在趁机大规模低价收集美国政府债券。若干年之后再回头看,人们会不会发现,还是日本人比中国人聪明的多? ChatGPT 中国减持美国国债的行为和其对美国经济的影响确实需要全面分析,而不仅仅是基于中国官方的自我感知。以下是一些重要的考虑点: 美元的升值与美国国债美元升值:尽管中国减少持有美国国债,美元在全球外汇市场上的强势地位依然保持稳定。美元的升值主要受到美联储加息政策的推动,而不是由于中国的减持行为 (Asia Times)。 美国国债价格:美国国债的价格主要受美联储的利率政策影响。随着美联储加息,国债收益率上升,价格下跌,这是市场对加息政策的正常反应 (Council on Foreign Relations) (Yicai Global)。

日本的策略日本增加持有量:与中国不同,日本在美联储加息、国债收益率上升期间增加了美国国债的持有量。日本在利用当前的市场条件,以较低的价格购买美国国债,期望未来收益率回落时,国债价格回升,从而获得资本利得 (Council on Foreign Relations) (Asia Times)。 长期投资视角:日本采取的是一种长期投资策略,即在市场不稳定时期购买具有潜在升值空间的资产。这种策略在未来可能会被证明是明智的,尤其是如果美联储在未来降息,美国国债的价格回升 (Asia Times)。

中日策略的比较风险与收益:中国的策略更多是出于政治安全和资产多样化的考虑,旨在减少对单一资产的依赖和地缘政治风险。虽然短期内可能放弃了一些潜在的投资收益,但从长期安全和稳定的角度来看,这种策略也有其合理性 (Yicai Global) (Asia Times)。 市场反应:日本的策略利用市场低谷期进行投资,期待未来市场恢复带来的收益。这种高风险高回报的策略在历史上也有成功的案例,但也面临市场进一步下跌的风险 (Council on Foreign Relations) (Asia Times)。

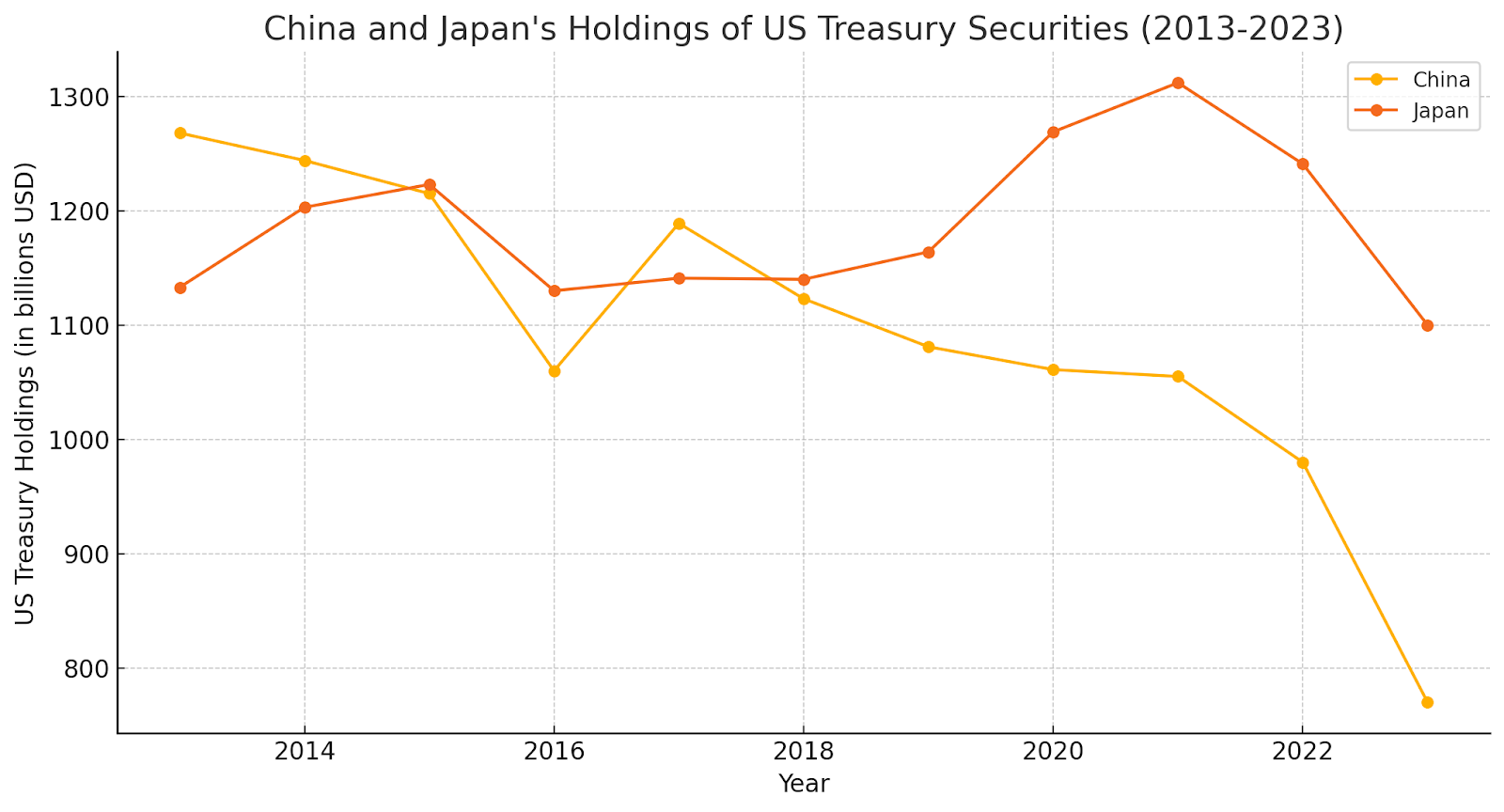

总结虽然从短期来看,日本的策略可能会在未来被视为更聪明的投资行为,但需要注意的是,国家之间的投资策略不仅仅取决于经济回报,还受到政治、安全和战略考虑的影响。中国和日本在美国国债持有上的不同策略反映了各自不同的经济和政治优先级。最终,哪种策略更成功,将取决于未来全球经济和地缘政治局势的发展。 我问:能不能画一幅中国和日本最近十年持有的美国国债变化图 ChatGPT

这幅图显示了中国和日本在过去十年(2013-2023年)持有的美国国债的变化。以下是一些观察点: 中国的持有量:自2013年以来,中国的美国国债持有量总体呈下降趋势,尤其是从2016年开始减少显著。2023年中国持有量降至7700亿美元,这是十年来的最低点。 日本的持有量:与中国不同,日本的美国国债持有量在过去十年中波动较小,并在2020年达到峰值12690亿美元后略有下降,但整体保持在较高水平。2023年日本持有量为11000亿美元,依然显著高于中国。

从图中可以看出,尽管两国的策略有所不同,但中国显著减少了其持有的美国国债,而日本则在利用市场机会增加持有量。这反映了两国在面对全球经济和政治环境变化时采取的不同策略。

我问:中美贸易战是从什么时候开始的?中国的减持是不是和中美关系变化紧密相关? ChatGPT 中美贸易战正式开始于2018年。具体来说,2018年3月,美国总统特朗普宣布将对进口钢铁和铝产品分别征收25%和10%的关税,随后在7月,美国对中国价值340亿美元的商品加征25%的关税,中国立即对等报复,对美国同等价值的商品加征关税。此后,双方展开了一系列的关税加征和报复措施,贸易战不断升级。 中美贸易战时间线:2018年3月:美国宣布对进口钢铁和铝产品分别征收25%和10%的关税。 2018年7月:美国对中国价值340亿美元的商品加征25%的关税,中国对美国同等价值的商品加征关税。 2018年8月:美国对中国160亿美元的商品加征关税,中国对等报复。 2018年9月:美国对中国2000亿美元的商品加征10%的关税,随后提高到25%,中国则对美国600亿美元的商品加征5%-10%的关税。 2019年5月:美国将2000亿美元中国商品的关税从10%提高到25%,中国对此进行报复。

中国减持美国国债与中美关系变化的关联:中国在中美贸易战开始前后确实逐步减少了持有的美国国债。尽管这种减持行为并不能完全归因于中美贸易战,但地缘政治紧张局势无疑是一个重要因素。 经济和政治考虑:随着中美贸易战的升级,中国可能出于经济和政治考虑,逐步减少对美国国债的依赖,以降低潜在的金融风险。 资产多样化:在面对不确定的国际形势时,中国选择多样化其外汇储备,增加对其他资产(如黄金)的持有,以提高整体安全性。 安全性考量:中美关系紧张加剧了中国对美元资产安全性的担忧,尤其是在看到美国对其他国家(如俄罗斯)的制裁措施后,中国更加谨慎地管理其海外资产。

总体来看,中国减少美国国债持有量是多种因素综合作用的结果,其中包括但不限于中美贸易战及其引发的地缘政治紧张局势。 我问:如果从过去一年或者两年时间期来看,购买美国二十年的国债和购买黄金,回报差异是什么 ChatGPT: 在过去两年里,美国20年期国债和黄金的回报表现有所不同。以下是对比分析: 美国20年期国债回报情况: 未来预期:

黄金回报情况: 未来预期:

总结在选择投资时,需要根据个人的风险偏好和对未来经济形势的判断来做决定。长期来看,债券和黄金各有优劣,投资组合应当多样化以分散风险。 我的结论:从纯粹投资的角度看,这几年中国政府选择不继续购买美国国债,而是累积黄金,应该是个更佳的投资选择。与此同时还对美国政府施加了一点点小压力,虽然微不足道,但也硬气了一下子。后面随着美联储的大概率可能降息,和黄金价格的高昂,应该是抛弃部分黄金,购买更多美国国债的机会。

|