川普税表透露了什么?

美国的所得税有联邦所得税(federal income tax)与州所得税(state income tax)之分.

川普被人泄漏给纽约时报公布出来的税表不是联邦所得税表(F1040),而是三个州纽约,康州,新州的所得税表。这些税表也不完整,只有第一页。

为什么民主党希拉里阵营可以依据三个州的所得税表的第一页,攻击川普没有付联邦所得税?因为州所得税表是在联邦所得税表基础上做出来的, 因此 州所得税必然会反映出联邦所得税表的一些重要信息,正是依据这些重要信息,民主党希拉里阵营说川普没有付联邦所得税。

所谓联邦所得税,就是所有美国纳税居民在全世界(当然也包括美国50个州)的所得,经过一定扣除后,按照所得税税率(从10%到35%)累进征收而来的税。

所谓州所得税,则是美国有关州依据州所得税法,对美国纳税居民本州来源的所得征收的税。这个意思就是说,同一种所得比如工资所得,被征收联邦所得税后,还有可能被工资所得来源地的州再征收一次所得税。美国不是所有的州都征收所得税,我知道的就有内华达和得克萨斯两个州没有州所得税。

美国的联邦个人所得税表所申报的信息非常丰富,可以比较全面地反映出纳税人的经济状况,比如每年各种收入所得多少。大多数收入所得来自于一定财产,因此根据每年收入所得又可以大致估算出纳税人所拥有的财产数额。另外从税表上也可以看出纳税人所参与的各种经济商业活动。

美国纳税人为孩子申请学生贷款奖学金补助,买房子向银行申请贷款等等,都会被有关单位和银行要求提供个人税表,并以此为依据做出是否给予贷款和奖学金的决定。

以下一些有关纳税人的经济状况和经济商业活动的信息可以从个人税表上直接或者间接得到:

工资所得。(首页) 利息所得,并可以依据利息所得推算出银行存款数额。(B表) 股票投资买卖所得股息所得。(D表) 自雇所得(C表)。并可以从C表中了解到纳税人的自雇生意从事那一种行业 地产投资房租所得(E表)。从中可以了解纳税人拥有的地产的类型是商用还是民用,规模,地产所在地址等等。 从合伙制企业(partnership) 和S Corp 分到个人的净所得或者亏损。在美国的税法制度下,合伙制企业和 S Corp 的征税主体不是公司本身,而是合伙人和股东。公司的净所得或者亏损,最后是由合伙人和股东分担,申报在合伙人和股东的个人税表上,有合伙人和股东来承担由此产生的税务责任。(E表) 州所得税缴付数额(A 表) 自住房子的地产税。由此可以推算出房子的大致价值。(A 表) 公益捐款数额 (A 表)

让我们看看川普这个三个州所得税表透露出来的一些重要信息

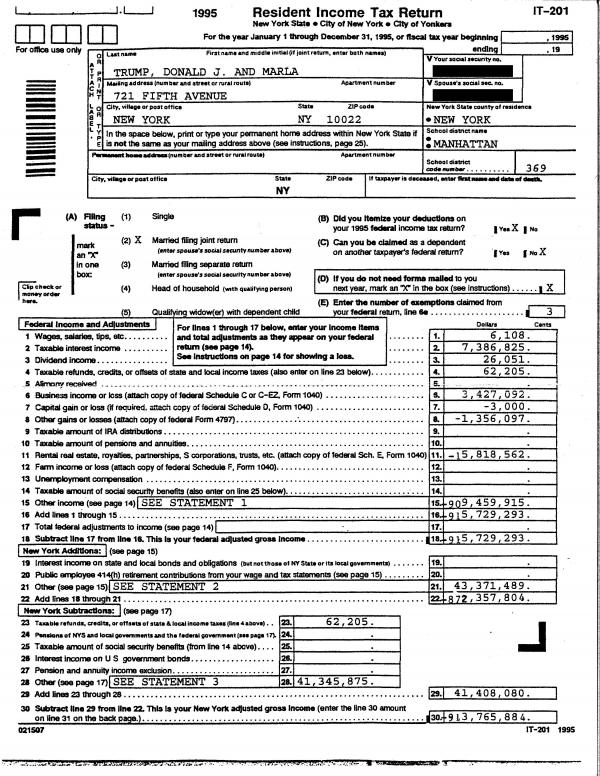

三个州税表中,只有下面纽约州的这张表川普是以州纳税居民的身份申报的,而其它两个州都是以非纳税居民身份申报。这说明川普大部分时间是住在纽约州,他的主要经济商业活动也是在纽约州。

纽约州的税表给出了最多的联邦个人税表的信息。从第1行到第18行,都是来自联邦税表F1040的信息。

第1行申报利息所得为738万美元,按照1%的利息率推算,银行的存款额就高达至少7亿3千万美元。

第7行申报自雇公司所得342万美元。

第11行申报从合伙制企业和S corpo 分来的亏损高达1千580万美元。

第15行申报其他所得为9亿美元的亏损,这是引起高度关注和议论的一个信息,也是整个第一页税表最大的一个数字。州税表的15行申报项目为其它所得,它来自联邦税表上就是F1040表上的21行的其它所得,通常在这一行下申报的都是偶然不常见的所得比如彩票中奖,而这一行也用来申报过去年份的净营运亏算(net operating loss)来抵消当年所得。

净营运亏损扣除, 是美国税法一个重要的条款,其基本含义如下:

任何商业经营活动都会有起伏周期,好的时候很好,可不景气的时候又很坏。可所得税的征收是按年度来计算。

举例:

比如某公司第一年碰上景气好的年份,赚了不少钱,净所得100万,按照20%税率交叫了20万税。可到了第二年碰上一个非常不景气的年份,生意奇差,净亏损了200万。从单独一年的角度看,该公司第一年净所得100万为此交了20万的税,第二年净亏损200万,没有所得没有交税。

但是如果把两年合起来看,第二年的净亏损200万可以冲销掉第一年的净所得100万,该公司两年营运的实际结果是净亏损100万(第二年的净亏损200万减掉第一年净所得100万=净亏损100万),没有所得就不应该交税,可是第一年却交了20万税,对纳税人有所不公平。

正是为了解决这个年度征收税制度与生意起伏周期不符合而造成的税务不公平的问题,美国国会制定了净营运亏损扣除的规定,这个规定不是只从一年而是从很多年份的角度去看纳税人的盈亏,它允许纳税人可以把某一年的净营运亏损,向后两年,向前20年去抵消景气好的年份的所得,去获得退税,不交税,或者少交税。

如上例子中,该公司第二年亏损200万后,就可以用该年度200万亏损中的一百万亏损去抵消第一年的所得,得到20万的退税,没有用完的剩下的该年度100万的亏损,可以向前20年去抵消20年中任何年份的所得,取得减税的好处。

纽约州税表的15行(其它所得)有一个附件statement 1。 这个附件就是关于这个其它所得的更详细信息。但因为我们只看到第一页而没有看到附件,就很难确定在15行申报的其它所得9亿美元亏损的确切性质。不过因为这个15行(其它所得)通常就是申报净营运亏损的地方,而这个数目也是如此巨大,所以推测它是净营运亏损也是合理的。如果它是净营运亏损,这个净营运亏损一定来自他的自雇公司的亏损和分担的合伙制公司以及S corp的亏损,因为只有基于商业经营活动的亏损才可以作为净营运亏损,来抵消其它年份的所得。如果它是净营运亏损,因为亏损数额巨大,川普在很多年里都可以利用这个亏损来冲销个人所得。昨天的辩论会上,川普已经明确回答说了,他确实利用那个9亿多的亏损取得了减税的好处,所以那个申报在第15行的9亿多的亏损是净营运亏损已经被他确认,我们只是不知道他为此有多少年没有付联邦所得税。

第18行申报出来的联邦所得税表的AGI(adjusted gross income) 为负数9亿1千5百万。按照联邦所得税表F1040的计算步骤,计算到了这的地方,结果是如此庞大数额的负数,那可以100%的确定,当年的征税所得(taxable income), 也一定是负数,当年川普肯定没有交联邦所得税。

虽然纽约州税表只有第一页,但因为如此巨大数额的亏损,基本也可以断定,川普没有交纽约州的所得税

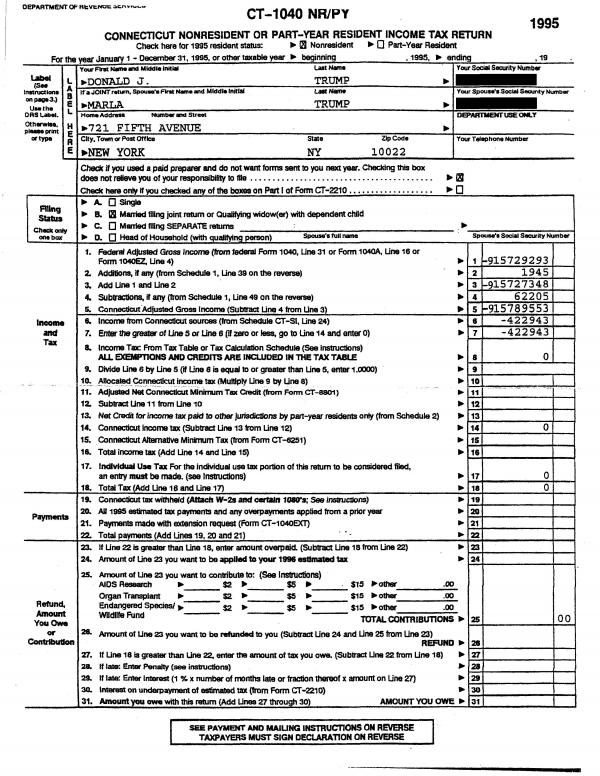

下面这份康州的所得税表第一行申报的联邦所得税的AGI 也是9亿1千5百万负数,这与纽约州税表的第18行吻合,再一次证实了该数字的可靠性。

根据这个税表,川普在康州没有付州所得税。

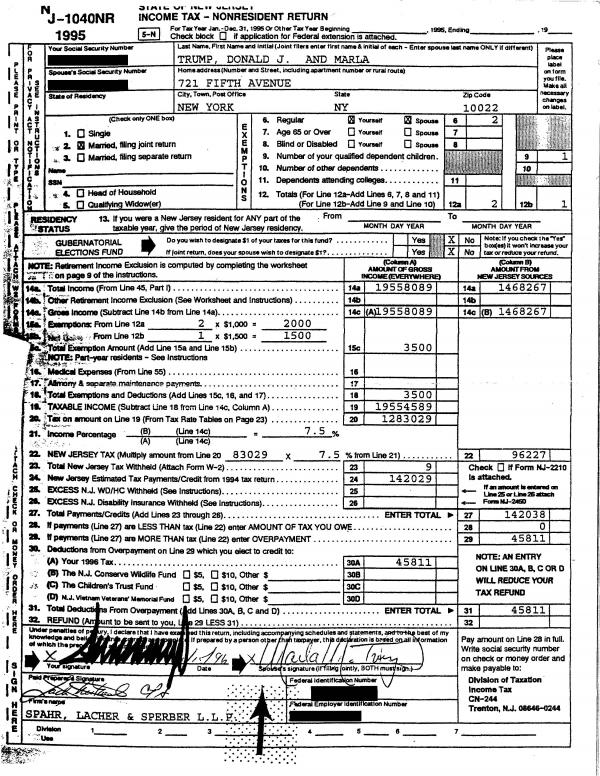

下面这份新州的所得税表显示,川普就新州来源的所得预付了$142,038, 但是他实际应付的新洲所得税为$96,227. 新州应该向他退税$45,811。与纽约州康州不一样,在新州,川普付了州所得税$ 96,227.

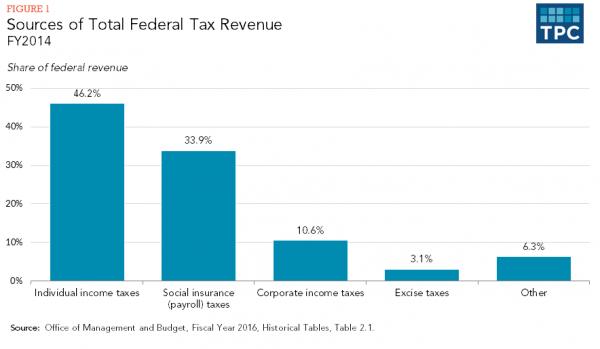

联邦个人所得税是美国联邦政府最大最重要的收入,是维持美国联邦政府运作以及执行各项联邦事物极其重要的资金来源。下面这个表显示,2014年,个人所得税占到联邦政府收入的46%。川普在很多年份中,没有付的就是这个税。

川普说了,他付了property tax, payroll tax, sales tax, 等等。联邦所得税与其它税的一个重大区别是,联邦税率是累进的,而其它税就是简单的比例税。简单比例税的意思就是说,无论被征税总额多大,都按照一个比例去征税,1千与1亿征税总额的税率都是同一个比例。而累进税率的意思则是说,税率不是固定不变的,税率会随着征税总额的增加,一个台阶又一个台阶地也跟着向上增加。美国2013年的联邦个人所得税率,taxable income 到达40万以后,就按照最高的近35%的税率来征收所得税。

这个累进税率制度用简单的话说就是:富人的所得不可以与穷人的所得以同样的比例来征税。 富人在一定taxable income 水平上,应该按照更高的税率征税,应该对社会贡献更多。累进税率是调节穷富差距,以社会公平公正为目标的征税。据网上资料,美国top 1% 的富人所付的联邦个人所得税,占全部联邦个人所得税的40%,是占联邦税收收入中46%的个人所得税的主要贡献者,但显然川普在好多年中,不在富人此列中。

美国自1980年以来,所有的总统候选人都会公布个人税表,接受选民对其税务申报的检验,唯一的例外是1992年的独立总统候选人Rose Perot,。此人是德州亿万富豪,和川普一样,也是不愿意公布个人税表。他刚出来竞选时,民意高达39% 超过两党的候选人老布希和克林顿,最后拿到19%的popular vote , 成为自1912年以来最成功的第三党总统候选人。有分析说,如果他公布了个人所得税表,估计得到的polular votes 还会更多

相关链接

|